Выдача банковских гарантий

г) купля-продажа иностранной валюты в наличной и безналичной формах;

д) привлечение во вклады и размещение драгоценных металлов;

е) выдача банковских гарантий.

Кредитная организация вправе осуществлять также следующие сделки:

а) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

б) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

в) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

г) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

д) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

е) лизинговые операции (долгосрочная аренда машин, оборудования и т.п.);

ж) оказание консультационных и информационных услуг (статьи 1, 5).

В-третьих, новой тенденцией в банковском деле является широкая электронизация банковских услуг, для чего кредитные учреждения используют свои вычислительные центры, оснащенные мощными электронно-вычислительными машинами. Быстро увеличивается число автоматических расчетных палат как центров безналичных денежных перечислений. Электронизация розничных банковских операций (по обслуживанию отдельных вкладчиков) означает применение автоматических кассовых устройств, которые устанавливаются в помещениях кредитных учреждений, крупных магазинах, аэропортах, на автобусных стоянках и т.д.

Наконец, сейчас для банковской системы характерно быстрое расширение безналичных расчетов. Можно предположить, что в будущем подавляющая часть всех платежей будет проводиться с помощью банковских чеков, кредитных и дебетовых карточек и электронных денег (посредством переводов в рамках системы ЭВМ и перечислений, автоматически проводимых кредитными учреждениями по поручению клиентов).

Широкое распространение во всем мире получили, например, кредитные карточки — платежный документ для безналичной оплаты товаров и услуг. Внешне он выглядит как пластиковая карточка с именем владельца, его личным номером или шифром, а также образцом подписи и указанием срока действия. Кредитная карточка предъявляется компьютерному устройству магазина или банка, которое дает команду соответствующему банку о немедленной оплате покупки или услуги. Кредитные карточки бывают:

возобновляющимися (например, Виза, Мастеркард) — для расчетов в магазинах, отелях, ресторанах. Они дают право использовать кредиты в определенных пределах. После погашения долга карточка возобновляется;

месячными (Америкен экспресс, Динерз клаб) — как правило, для расчетов с туристическими фирмами. Эти карточки путешествий и увеселений не имеют лимита задолженности, но весь долг должен погашаться в конце месяца;

фирменными (Трасткард, Америкен экспресс и т.д.) — выпускаемыми отдельными компаниями для оплаты служебных расходов. Они применяются на условиях месячных карточек;

премиальными, или золотыми (Америке голдкард, Голд Мастеркард) — предназначенными для очень солидных клиентов; кредит дается по льготной процентной ставке и не ограничен по сумме займа.

С 1975 г. впервые получили хождение дебит-карточки (в системе Виза и Мастеркард). В этом случае применяются электронные деньги (безналичные расчеты с помощью банковских компьютеров). Расчеты проводятся немедленно. При совершении покупки товара или услуги владелец дебит-карточки вставляет в специальное передающее устройство (машины-кассиры имеются во всех торговых точках, обслуживаемых данной системой), и на его пульте набирается определенная цифровая комбинация, которая тут же передается в банк. Банковский компьютер переводит сумму покупок с ссуднVго счета покупателя на счет продавца (если счета находятся в одном и том же банке).

Когда счета покупателя и продавца находятся в разных банках, то расчеты за покупку осуществляются через автоматический расчетный центр. Pie-пользование электронных денег позволяет отказаться от льготного периода оплаты кредита и, как показывает практика, приносит больше прибыли за каждую сделку.

2. Норма банковской прибыли

Процент и норма Об особенностях дохода банка можно судить прежде прибыли банка всего по формуле ссудного капитала, которую можно записать в следующем виде:

где Д — сумма денег, предоставленная в кредит;

Д' — сумма Д плюс процент (Д + Пц).

Выгодность применения ссудного капитала определяется нормой (или ставкой) процента. Норма процента П'ц — отношение суммы процента Пц к размеру ссужаемого денежного капитала Кс, выраженное в процентах:

Допустим, что на отданный в ссуду капитал в 5 млн. руб. его собственник получает годовой доход в размере 500 тыс. руб. Тогда годовая ставка процента составит:

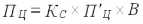

Совершенно иначе смотрят на процент и на норму процента те, кто вынужден расплачиваться за кредит. Так, фирма, получившая от банка ссуду, по истечении установленного срока обязана возвратить ссуду и заплатить за пользование ею определенный процент. Естественно, в этом случае предприятие интересуется, в какую сумму обошелся ему кредит. Стоимость кредита можно подсчитать по формуле

,

где Пц — общие выплаты процента за ссуду;

Кс — объем кредита;

П'ц — годовая ставка процента;

В — время, на которое выдан процент.

Рассмотрим конкретный пример (на условных данных). Допустим, коммерческий банк Гамма-капитал предоставил фирме Джонсон заем в 100 тыс. долл. на полгода на условиях 12% годовых. Сколько заплатит данное предприятие за кредит?

Как видно, 41рма Джонсон должна за ссуду, выданную на полгода (6/12 месяцев), уплатить по годовой ставке 12% общую сумму процентов, равную 6 тыс. долл.

Однако в таком случае возникает важный вопрос: за счет каких источников фирмы-заемщики выплачивают проценты за ссужаемый им денежный капитал? Еще А. Смит в немногих словах раскрыл суть дела. Если действующий капиталист — заемщик чужих денег — использует их как капитал, он употребляет их на содержание производительных рабочих, которые воспроизводят их стоимость с некоторой прибылью. В этом случае он может вернуть капитал и уплатить проценты, не отчуждая и не затрагивая других источников дохода82.

Такой способ использования ссудного капитала служит твердой гарантией возврата ссуды и уплаты процента. А. Смит задавал чисто риторический вопрос: Спросите любого богатого человека, отличающегося обычным благоразумием, кому он ссудил бы большую часть своего капитала, — тем ли, кто, по его мнению, даст ему прибыльное применение, или же тем, кто затратит его без всякого дела, — и он рассмеется в ответ на такой вопрос83.

Реальные действия каждого предпринимателя подтверждают эти слова. Чужие деньги бизнесмен использует в производстве или торговле, чтобы получить прибыль. В силу этого часть валовой прибыли он дает ссудному капиталисту в виде процента — как плату за использование его капитала.

Таким образом, часть прибыли предпринимательского капитала становится доходом банка. Однако этот доход уменьшается из-за того, что сам банк платит его клиентам определенный процент по их вкладам. Разумеется, банк устанавливает процент по депозитам ниже того процента, который сам получает за предоставляемые ссуды. Разница между суммой полученных и уплаченных процентов составляет валовую прибыль банков.

В нее входят доходы банков от всех операций.

Часть валовой прибыли банка покрывает его издержки (выплату заработной платы банковским служащим, содержание помещений, канцелярские расходы и т.п.). Оставшаяся часть — чистая прибыль банков. Отношение чистой прибыли к собственному капиталу банков называют нормой банковской прибыли.

Сейчас мы должны разобраться, на каком уровне устанавливается норма банковского процента и от каких факторов она зависит.

Норма банковской прибыли зависит от двух основных факторов: от нормы прибыли предпринимательского капитала и нормы, ссудного процента.

Норма дохода ссудного капитала, как правило, не превышает норму прибыли промышленного и торгового капитала. Только в каких-то экстремальных случаях (например, для спасения предприятия от банкротства) бизнесмен приобретает ссудный капитал по чрезмерно высокой процентной ставке, которая превышает степень увеличения капитала. В обычных условиях норма прибыли предпринимательского капитала является верхней границей для нормы банковской прибыли.

В эпоху классического капитализма с его свободной конкуренцией норма банковского капитала равнялась примерно средней норме прибыли. В современных условиях норма банковской прибыли сравнялась с нормой прибыли крупных фирм.

Профессора П. Самуэльсон и В. Нордхаус в учебнике Экономикс выясняют вопрос: Как ведут себя фирмы? Они должны платить рыночную ставку процента на заемный капитал. Поэтому, если фирма стремится максимизировать прибыль, она должна выбирать только такой проект, который даст норму прибыли большую, нежели процентная ставка.

Это воздействие спроса фирм на инвестиции и прибыльность проектов ведет к уравновешению прибыли на капитал и цены капитала84.

- Кредитные учреждения установили ростовщические ставки

- Курс акции зависит от двух факторов

- На рынке ценных бумаг участвуют следующие субъекты

- Основная масса операций на бирже — это фьючерсные сделки

- Рентные займы реализуются фондовыми биржами и банками.