Стоимость имущества определяется по бухгалтерскому балансу.

Таким образом. повышение цены на 10% компенсирует сокращение объема реализации на 19,2% и увеличивает прибыль на 56% (с 50 до 78 тыс. руб.).

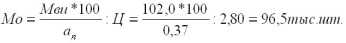

Что же произойдет с показателями при изменении структуры затрат? Допустим, хлебозаводу в результате модернизации удалось снизить постоянные затраты на 10%. Тогда при первоначальном объеме реализации прибыль должна возрасти на 5,0 тыс. руб. и составить 55,0 тыс. руб. (50 + 5,0), а валовая маржа 102 тыс. руб. Объем реализации, на который может пойти хлебозавод при сохранении прежней прибыли (50 тыс. руб.), составит:

Эти расчеты можно оформить так, как показано в табл. 19.4.

Таблица 19.4

Анализ чувствительности предприятия при сокращении постоянных расходов на 10%

| Показатели |

Первоначальный объем, 100 тыс. шт. |

Объем, обеспечивающий неизменную прибыль 96,5 тыс./шт. |

||

| тыс. руб. |

% |

тыс. руб. |

% |

|

| Выручка от реализации |

280 |

100 |

276 |

100 |

| Переменные расходы |

180 |

62 |

174 |

63 |

| Валовая маржа |

100 |

37 |

102 |

37 |

| Постоянные расходы |

45 |

17 |

45 |

17 |

| Прибыль |

55 |

20 |

57 |

21 |

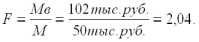

Влияние изменения объема реализации проанализируем с помощью эффекта операционного рычага:

Это означает, что если хлебозавод увеличит объем реализации на 10%, то выручка также возрастет на 10%, а прибыль с учетом действия операционного рычага будет равна 20% (М = 10 2). Проверим полученный результат:

новая выручка при увеличения объема на 10% составит: (280+28) = 308 тыс, руб.;

переменные расходы 180 + 18 = 198 тыс. руб.;

валовая маржа равна 110 тыс. руб.;

постоянные расходы составят 50 тыс. руб.;

Прибыль равна 60,0 тыс. руб.

Как видим, прибыль возросла на 10 тыс. руб. (60 50), т.е. на 20% (10: 50*100).

На основе принятой схемы анализа чувствительности можно определить и распределить элементы рентабельности по степени их влияния на прибыль, получаемую хлебозаводом.

Итак, повышение цены на 10% увеличивает прибыль на 56%; увеличение объема реализации продукции на 10% вызывает рост прибыли на 20%; уменьшение переменных расходов на 10% приводит к росту прибыли на 36%; 10%-ное изменение постоянных расходов увеличивает рост прибыли на 10%.

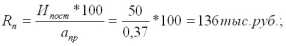

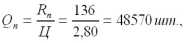

В связи с этим руководству предприятия важно знать границы, в пределах которых оно может изменять показатели. Это определяется с помощью установления запаса финансовой прочности. Вначале вычисляют порог рентабельности и годовой объем реализации.

Ипост постоянные расходы, тыс. руб.;

Rn пороговая рентабельность, тыс. руб.;

Qn пороговый объем реализации, шт.;

апр процент дохода (валовая маржа) от покрытия к выручке от реа-

лизации, %;

Ц цена батона, руб.

Запас финансовой прочности в этом случае составляет:

3пр = (Вp Rn) = 280 тыс. руб. 136 тыс. руб. = 144 тыс. руб.,

или 52% выручки (144: 280*100).

Как видим, хлебозавод имеет большой запас финансовой прочности, позволяющий ему безбоязненно оперировать факторами, влияющими на ее величину. В данном случае руководство хлебозавода должно сосредоточить внимание на ценовой политике и снижении переменных расходов, которые более всего оказывают влияние на получаемую массу прибыли.

19.4. Ассортиментная политика предприятия и ее влияние на формирование пробыли

На выбор ассортимента продукции, выпускаемой предприятием, влияют рыночные и производственные факторы.

К рыночных факторам следует относить: различный уровень эластичности спроса; диверсификацию производства, позволяющую предприятию выжить в условиях рыночных колебаний спроса на отдельные виды продукции, наиболее полное использование условий реализации товара.

Производственные факторы включают: необходимость организации безотходного производства сырья (консервное, сахарное и другие отрасли промышленности); схожесть технологий производства изделий, позволяющую полнее использовать установленном оборудование (вино и безалкогольные напитки); экономию затрат на масштабах производства.

К основным факторам, определяющим конечную производственную программу продукции по ее ассортименту, относят прибыль и ее прирост. Исходным в ее составлении является сравнение рентабельности по каждому виду продукции. В странах с рыночной экономикой для этих целей успешно применяют валовую маржу.

В самом общем случае, чем выше процент валовой маржи, тем рентабельнее данное изделие.

Поскольку на каждом предприятии имеются свои специфические факторы, ограничивающие развитие производственной программы, то сравнительный анализ следует проводить на основе показателя валовой маржи на человеко-час. Если, например, ограничивающим фактором является используемое оборудование, то анализ должен вестись на основе показателя валовой маржи на время использования оборудования.

Однако при разработке ассортиментной политики почти всегда возникают сложности, появляются «узкие места».

19.5. Рентабельность работы предприятия

Для оценки уровня эффективности работы предприятия получаемый результат (валовой доход, прибыль) сопоставляется с затратами или используемыми ресурсами. Соизмерение прибыли с затратами означает рентабельность или, точнее, норму рентабельности.

На практике используются два варианта измерения нормы рентабельности. Это отношение прибыли к текущим затратам издержкам предприятия (себестоимости) или к авансированным вложениям (основным производственным фондам и оборотным средствам). Оба измерителя связаны между собой показателем скорости оборота авансированных вложений:

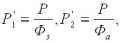

где Р прибыль;

норма прибыли (первый и второй варианты);

Фа, Фз фонды авансирования и фонды себестоимости.

Поскольку число оборотов

то

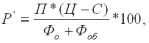

Норму рентабельности предприятия можно рассчитать по следующей формуле:

где Ц цена единицы продукции;

С себестоимость продукции;

П объем продукции;

Фо стоимость основных производственных фондов;

Фоб объем оборотных средств.

В практике работы предприятий применяется ряд показателей рентабельности.

1. Рентабельность продукции можно рассчитать по всей реализованной продукции и по отдельным ее видам. В первом случае она определяется как отношение прибыли от реализации продукции к затратам на ее производство и реализацию. Рентабельность всей реализованной продукции рассчитывается и как отношение прибыли от реализации товарной продукции к выручке от реализации продукции; отношение балансовой прибыли к выручке от реализации продукции; отношение чистой прибыли к выручке от реализации продукции.

Показатели рентабельности всей реализованной продукции дают представление об эффективности текущих затрат предприятия и доходности реализуемой продукции.

Во втором случае определяется рентабельность отдельных видов продукции. Она зависит от цены, по которой продукция реализуется потребителю, и себестоимости по данному ее виду.

2. Рентабельность производственных фондов (рентабельность производства) рассчитывается как отношение балансовой прибыли к среднегодовой стоимости основных производственных фондов и материальных оборотных средств. Этот показатель можно рассчитать и по чистой прибыли.

3. Рентабельность вложений в предприятие определяется по стоимости имущества, имеющегося в его распоряжении. При расчете используются показатели балансовой и чистой прибыли. Стоимость имущества определяется по бухгалтерскому балансу.

Кроме прибыли при расчете рентабельности вложений можно использовать выручку от реализации продукции. Этот показатель характеризует уровень продаж на 1 руб. вложений в имущество предприятия.

Рентабельность собственных средств предприятия рассчитывается как отношение чистой прибыли к его собственным средствам, определяемым по балансу. Целесообразно рассчитать и отдачу долгосрочных финансовых вложений. Рентабельность долгосрочных финансовых вложений рассчитывается как отношение суммы доходов от ценных бумаг и долевого участия в других предприятиях к общему объему долгосрочных финансовых вложений.

Полученный результат интересно сравнить с рентабельностью производственных фондов. В ряде случаев он может быть выше, чем рентабельность производственных фондов.

19.6. Финансовое обеспечение предприятия

Различают два основных вида финансовых ресурсов, необходимых для деятельности предприятия, долгосрочные финансовые средства в виде основных фондов (капитала) и краткосрочные (текущие) финансовые средства для каждого производственного цикла, т.е. до момента получения дохода от продажи готовой продукции.

При определении потребности в денежных ресурсах необходимо учитывать:

для какой цели требуются денежные средства и на какой период (краткосрочный или долгосрочный);

когда и сколько необходимо денежных средств;

можно ли изыскать необходимые средства в рамках предприятия или придется обращаться к другим источникам;

каковы будут затраты при уплате долгов;

когда можно ожидать возврата вложенных средств и получения дохода? Какова будет величина этого дохода?

Тщательно взвесив все варианты, выбираем наиболее приемлемый источник получения денежных средств.

Источники финансовых ресурсов делятся на собственные и заемные.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный фонд.

- Кредитование имеет две разновидности

- Глава 21. Сущность и показатели эффективности деятельности предприятия

- Анализ финансового положения предприятия

- Налог на добавленную стоимость

- Цель управления формированием прибыли