Недискреционная фискальная политика.

Если в бюджетном году расходы правительства превышали его доходы, то говорят, что государственный бюджет сведен с отрицательным сальдо, или имеет место дефицит государственного бюджета (бюджетный дефицит).

Если в бюджетном году расходы правительства были меньше его доходов, то говорят, что государственный бюджет сведен с положительным сальдо, или имеет место профицит государственного бюджета (бюджетный излишек).

Если в бюджетном году расходы правительства были равны его доходам, то говорят, что государственный бюджет сведен с нулевым сальдо, или имеет место сбалансированный государственный бюджет.

Воздействие одновременного изменения государственных закупок и подоходных налогов на объем производства и совокупный доход

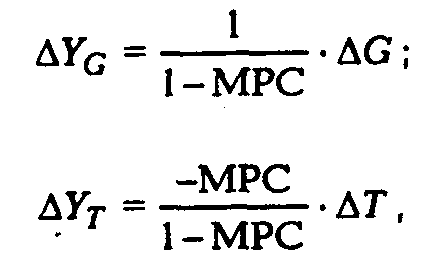

Каждое из этих фискальных мероприятий окажет свое воздействие на объем производства и совокупный доход:

где YG изменение совокупного дохода, вызванное изменением государственных закупок; YT изменение совокупного дохода, вызванное изменением подоходных налогов.

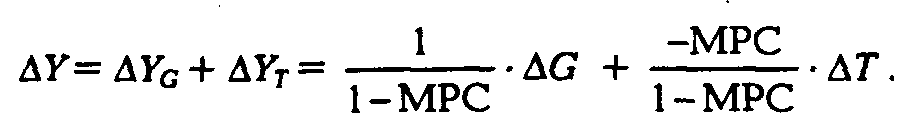

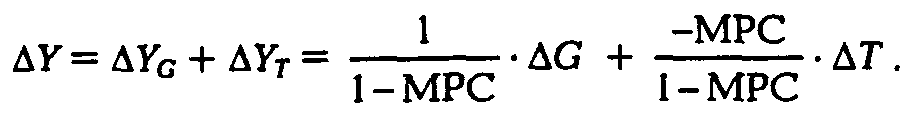

Конечное изменение объема производства и совокупного дохода, очевидно, будет представлять собой суммарный результат этих двух фискальных мероприятий:

Комбинированная фискальная политика и проблема сбалансированности бюджета

В период экономического спада комбинированная стимулирующая фискальная политика заключается в одновременном увеличении государственных закупок товаров и услуг и сокращении объема подоходного налогообложения, т.е. сводится к росту расходов и снижению доходов государственного бюджета. При этом образуется бюджетный дефицит.

Следует ли его избегать?

Предположим, что правительство желает стимулировать рост объема производства и занятости посредством увеличения государственных закупок, избегая при этом образования бюджетного дефицита. Тогда необходимо следовать правилу G = T.

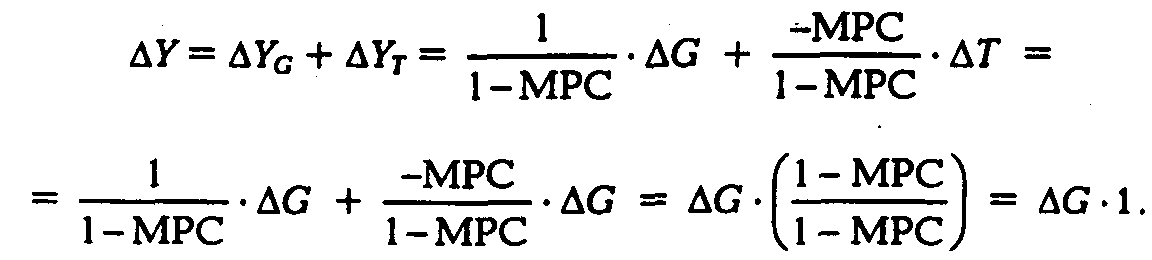

Итоговое изменение объема производства и совокупного дохода будет представлять собой суммарный результат этих двух фискальных мероприятий:

Поскольку по условию G = T, то

Следовательно, мультипликатор сбалансированного бюджета равен 1, что равнозначно отсутствию мультипликационных эффектов. Поэтому соблюдение правила сбалансированности бюджета резко снижает эффективность политики государственных расходов.

Вывод: во время экономического спада комбинированная фискальная политика будет тем эффективней, чем большим бюджетным дефицитом она будет сопровождаться.

Способы финансирования бюджетного дефицита

Существуют следующие способы финансирования бюджетного дефицита:

эмиссионное финансирование;

долговое финансирование.

Эмиссионное финансирование заем денег у центрального банка. Положительная сторона не сокращает экономическую активность частного сектора; отрицательная сторона связан с увеличением денежной массы и потому является потенциальным источником инфляции.

Поэтому такой способ финансирования бюджетного дефицита называют также инфляционным.

Долговое финансирование заем денег у населения путем выпуска облигаций государственного займа. Положительная сторона отсутствие потребности в дополнительной эмиссии денег.

Поэтому такой способ финансирования бюджетного дефицита называют также неинфляционным; отрицательная сторона сокращение экономической активности частного сектора.

При наличии налогов совокупный доход, заработанный домашними хозяйствами, направляется ими на уплату налогов, потребительские расходы и сбережения:

Y = Yd + T = C + S + T.

Следует заметить, что в условиях равновесия совокупный доход равен сумме планируемых расходов:

Y = C + I + G,

отсюда

С + S + T = С + I + G,

или

S = I + (G Т) = I + Дефицит государственного бюджета.

При наличии дефицита государственного бюджета для его финансирования правительство занимает средства из того же источника, что и частные предприниматели, из сбережений домохозяйств. Поэтому все дополнительные сбережения, возникшие в результате роста совокупного дохода при проведении стимулирующей фискальной политики, пойдут на оплату возникающего при этом бюджетного дефицита, вместо того чтобы быть направленными на расширение инвестиционной активности частного сектора.

Аналогично в период экономического подъема комбинированная стимулирующая фискальная политика заключается в одновременном сокращении государственных закупок товаров и услуг и увеличении объема подоходного налогообложения, т.е. сводится к росту расходов и снижению доходов государственного бюджета. При этом образуется бюджетный излишек.

Вывод: во время экономического подъема комбинированная фискальная политика будет тем эффективней, чем большим бюджетным излишком она будет сопровождаться.

4.4.

Недискреционная фискальная политика (система встроенных стабилизаторов) фискальное законодательство, сформулированное таким образом, чтобы автоматически смягчать колебания совокупного выпуска и занятости. Его цель встроить в экономику механизмы, которые влияют следующим образом:

а) ослабляют колебания производства и занятости;

б) без специальных правительственных решений оказывают при наступлении спада стимулирующее фискальное воздействие на экономическую конъюнктуру (путем увеличения бюджетного дефицита), а во время подъема сдерживающее (путем увеличения бюджетного излишка).

Основная задача недискреционной политики ослабить колебания совокупного спроса и дохода (тогда как задача дискреционной политики устранить негативные последствия этих колебаний).

Наиболее широко распространенные виды встроенных стабилизаторов:

1. Система прогрессивного налогообложения доходов домохозяйств.

2. Система пособий по безработице.

3. Поощряемая правительством система участия наемных работников в прибылях.

4. Система фиксированных дивидендов и др.

Подоходное налогообложение в качестве встроенного стабилизатора

Ставка налога (налоговая ставка)

доля налоговых отчислений Т в общем объеме налогооблагаемого дохода.

Если по мере роста дохода налоговая ставка увеличивается, то такой налог называется прогрессивным. В России примером прогрессивного налога может служить подоходный налог.

Если по мере роста дохода налоговая ставка уменьшается, то такой налог называется регрессивным. В России примером регрессивного налога служит любой косвенный налог (НДС, пошлины, акцизы и т.п.).

Если при любом значении дохода налоговая ставка остается неизменной, то такой налог называется пропорциональным. В россии примером пропорционального налога служит налог на прибыль.

Стабилизирующее воздействие подоходного налогообложения

Поскольку при пропорциональном налогообложении налоговая ставка постоянна и не зависит от размера дохода, то формула, описывающая зависимость объема налоговых отчислений от дохода, выглядит следующим образом:

T = t Y.

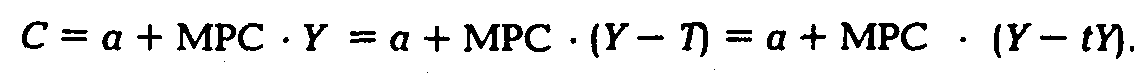

Тогда функция потребления будет иметь следующий вид:

1. Во время экономического спада, когда совокупный доход Y снижается, сумма налоговых отчислений tY автоматически сокращается. Это оказывает стимулирующее действие на экономику без специальных решений правительства.

Аналогично, во время экономического подъема, когда совокупный доход Y чрезмерно увеличивается, сумма налоговых отчислений tY автоматически возрастает, что воздействует на экономическую конъюнктуру сдерживающим образом без специальных решений правительства.

Еще более эффективным встроенным стабилизатором является прогрессивное налогообложение, поскольку в этом случае во время спада налоговая ставка снижается, а во время подъема увеличивается. В результате колебания располагаемого дохода будут не такими сильными, как колебания совокупного дохода.

Колебания потребительских расходов будут, таким образом, смягчены.

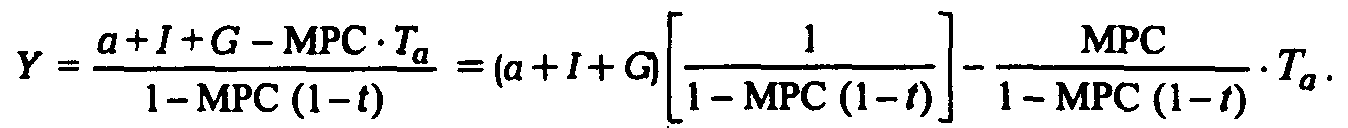

2. Введение подоходного налогообложения уменьшает величину мультипликатора автономных расходов. Это ослабляет воздействие шоков совокупного спроса (в первую очередь инвестиционных шоков) на объем производства и совокупный доход.

Мультипликаторы при наличии встроенных стабилизаторов

Если государство вводит пропорциональный налог, то все мультипликаторы изменяются.

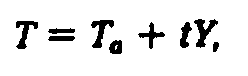

Налоговая функция принимает вид:

где Ta объем автономных (т.е. не зависящих от совокупного дохода) налоговых поступлений.

Тогда потребительская функция С = а + МРС (Y Ta tY).

В точке равновесия Y = С + I + G.

Введем в это уравнение потребительскую функцию С = а + МРС (Y Ta tY) и получим:

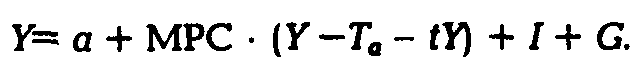

Решим уравнение относительно Y:

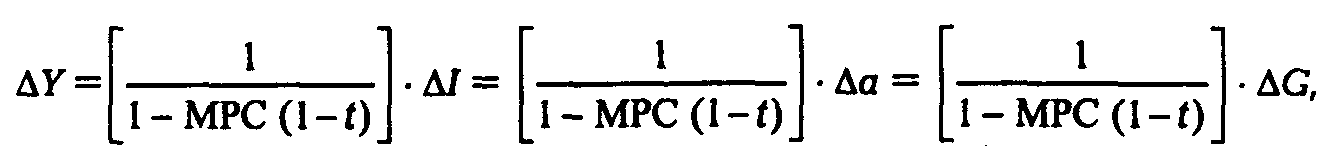

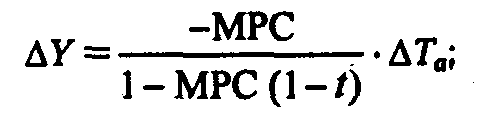

Отсюда очевидно, что

где

мультипликатор автономных расходов (в т.ч. государственных закупок) при наличии встроенных стабилизаторов.

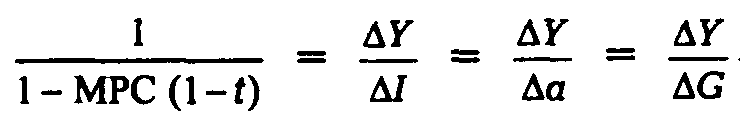

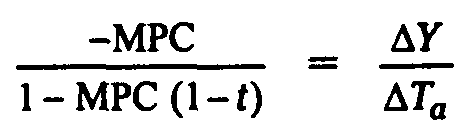

Ясно также, что

налоговый мультипликатор при наличии встроенных стабилизаторов.

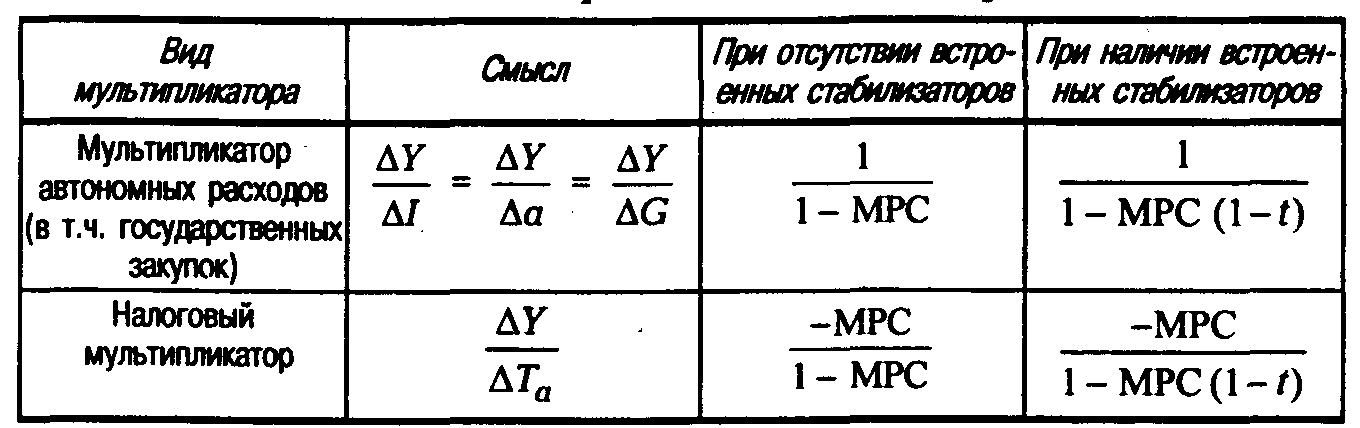

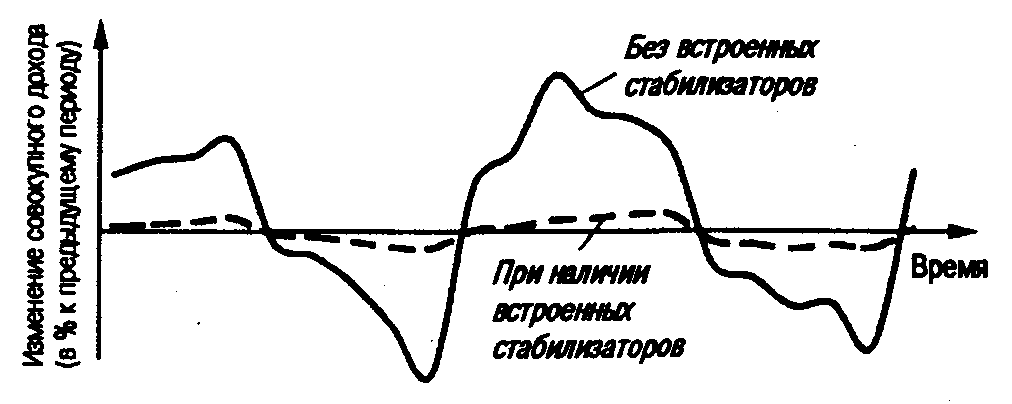

Очевидно, что при наличии встроенных стабилизаторов (табл. 4.2) величина мультипликатора автономных расходов снижается, что ослабляет влияние шоковых изменений автономных (в первую очередь инвестиционных) расходов на объем совокупного выпуска и совокупного дохода ( 4.6).

Таблица 4.2. Фискальные мультипликаторы при отсутствии и наличии встроенных стабилизаторов

4.6. Результат смягчения колебаний совокупного дохода, вызванных колебаниями инвестиционного спроса, с помощью системы встроенных стабилизаторов

4.5. Статистические материалы

Дефицит федерального бюджета РФ

- Определение и функции денег

- Количество агрегатов определяется центральным банком.

- КРЕДИТНО-ФИНАНСОВАЯ СИСТЕМА СОВРЕМЕННОЙ ЭКОНОМИКИ

- Основные статьи пассивов

- Запас денег повышенной мощности