Определение и функции денег

| Дефицит бюджета |

1991г. |

1992г. |

1993г. |

1994г. |

1995г. |

1996г. |

1997г. |

1998г. |

| В трлн руб. |

0,23 |

1,2 |

16,9 |

65,3 |

46,9 |

48,7 |

23,3 |

28,3 |

| В % к ВВП |

16,5 |

6,6 |

10,0 |

10,7 |

3,0 |

3,3 |

4,0 |

3,3 |

Источник: Текущие тенденции в денежно-кредитной сфере, 1998, № 5 (63).

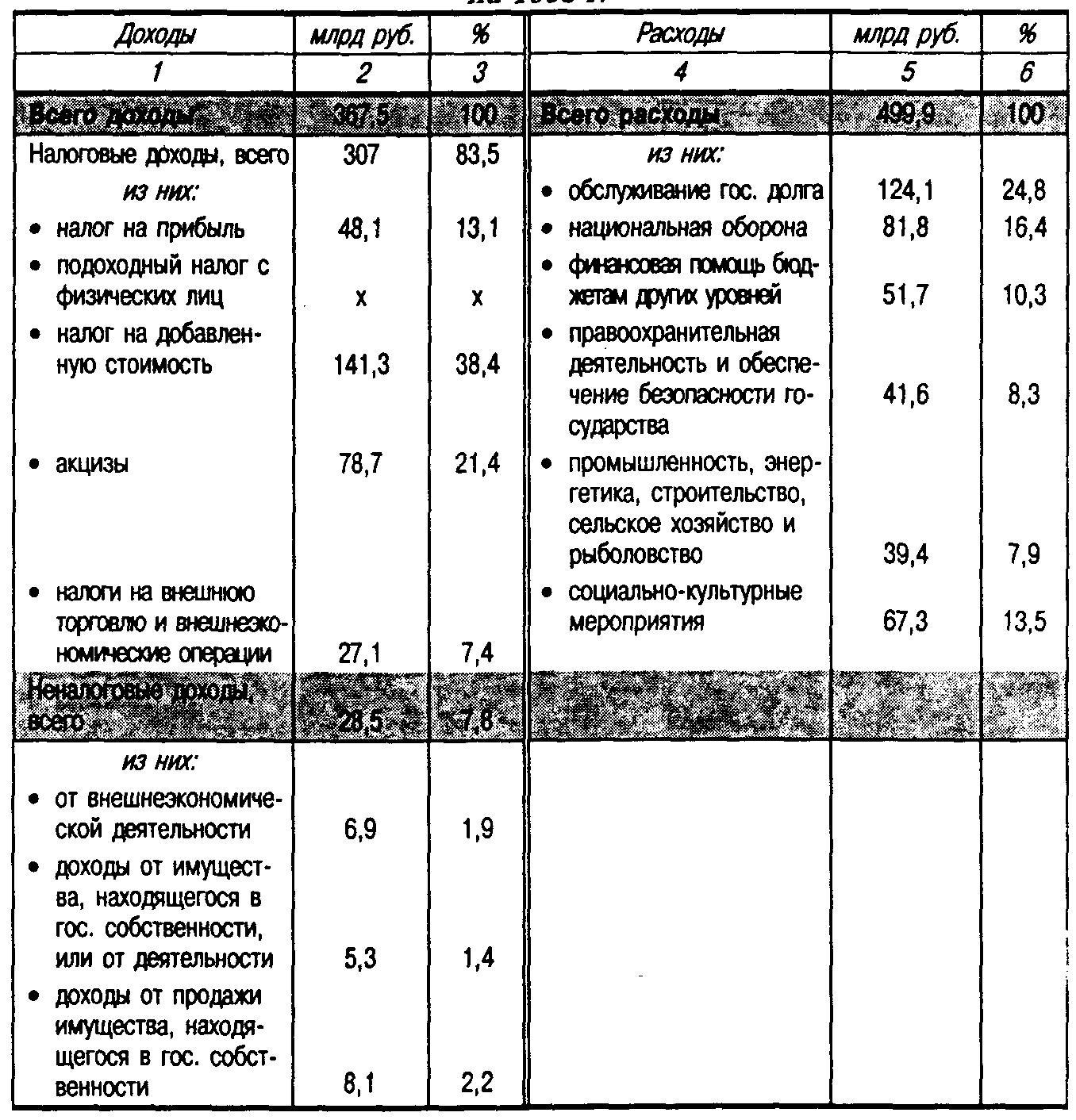

Утвержденный федеральный бюджет РФ на 1998 г.

Задания

Задание 1. В экономике страны автономное потребление равно 100 млрд руб., объем инвестиционного спроса составляет 160 млрд руб., предельная склонность к сбережениям составляет 20% от располагаемого дохода, объем государственных закупок товаров и услуг равен 300 млрд руб., автономные налоги составляют 200 млрд руб., потенциальный ВВП равен 2500 млрд руб.

1. Как нужно изменить объем государственных закупок для того, чтобы полностью ликвидировать разрыв ВВП?

2. Как добиться поставленной в п. 1 цели, манипулируя объемом автономных налогов?

3. Каким будет объем бюджетных расходов, если правительство поставит перед собой цель ликвидировать разрыв ВВП за счет расширения системы государственных заказов, финансируя это мероприятие полностью за счет увеличения налоговых сборов?

Задание 2. В прошлом году совокупный доход страны составил 1000 млрд руб., а государственные закупки товаров и услуг были равны 100 млрд руб. В текущем году, увеличив государственные закупки на 50 млрд руб., правительству удалось увеличить совокупный доход на 200 млрд руб., при этом дефицит государственного бюджета стал равен 0. Какова предельная склонность к потреблению, если подоходное налогообложение носит пропорциональный характер?

Задание 3. Экономику страны описывают следующие уравнения (в млрд руб.):

С = 60 + 0,5Yd функция потребительского спроса;

Y = 800 совокупный объем производства (совокупный доход);

G = 100 государственные закупки товаров и услуг;

t = 20% ставка подоходного налога.

Правительство хочет увеличить объем производства и занятость, избежав образования бюджетного дефицита. До какой максимальной величины следует при этом условии увеличить государственные закупки товаров и услуг и чему при этом будет равен совокупный выпуск?

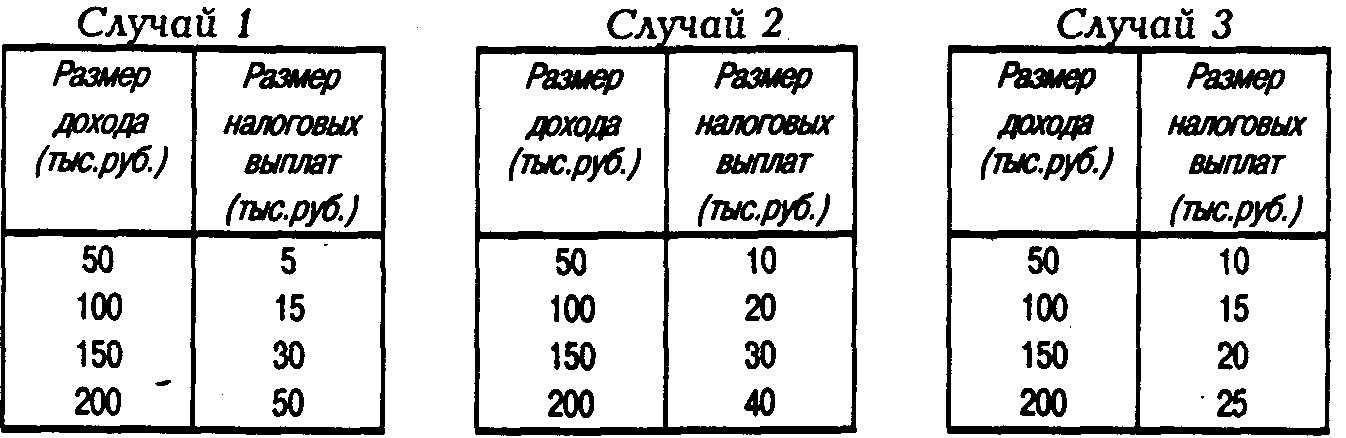

Задание 4. Определить для каждого из нижеприведенных случаев тип налога (регрессивный, прогрессивный, пропорциональный) из нижеприведенных таблиц:

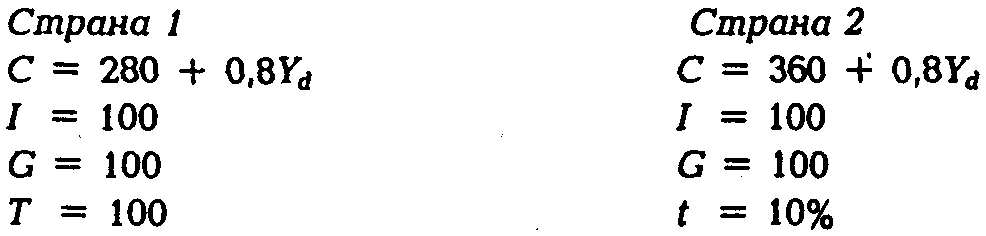

Задание 5. Экономика двух стран находится на уровне потенциального ВВП.

Экономические показатели обеих стран (в млрд руб.):

1. Имеет ли хоть одна из них систему встроенных стабилизаторов; и если имеет, то которая из них?

2. Предположим, что в обеих странах одновременно ухудшились ожидания инвесторов относительно их будущих доходов, в результате чего объем инвестиционного спроса сократился на 56 млрд руб. В какой стране это вызовет большее падение совокупного выпуска?

Почему?

Задание 6. Если устроить систему трансфертных выплат таким образом, что они станут положительным линейным образом зависеть от совокупного дохода (т.е. чтобы функция потребительского спроса приобрела вид С = а + МРС (Y+ fY), где f положительная величина, меньше единицы), то будут ли такие трансфертные выплаты выполнять роль встроенного стабилизатора? Аргументируйте свой ответ.

Глава 5 ДЕНЬГИ

5.1. Определение и функции денег

Существует много определений денег, но ни одно из них не может полностью раскрыть все богатство их содержания.

Наиболее распространенное определение денег: деньги все, что все члены данного общества принимают в оплату товаров и услуг или в возмещение долгов.

Существование денег позволяет избежать трансакционных издержек бартерных обменов.

Трансакционные издержки время и/или деньги, затрачиваемые на обмен товарами или услугами.

Трансакционные издержки бартерных сделок:

1) издержки, связанные с поиском контрагента со взаимно совпадающими потребностями;

2) издержки, связанные с изучением большого количества пропорций натурального обмена;

3) издержки, связанные с утратой многими благами потребительских свойств с течением времени.

Следовательно, основная задача, возлагаемая на деньги, снижение трансакционных издержек. Функции денег:

1. Средство обращения (средство обмена).

2. Универсальная мера стоимости (счетная единица).

3. Средство сохранения стоимости.

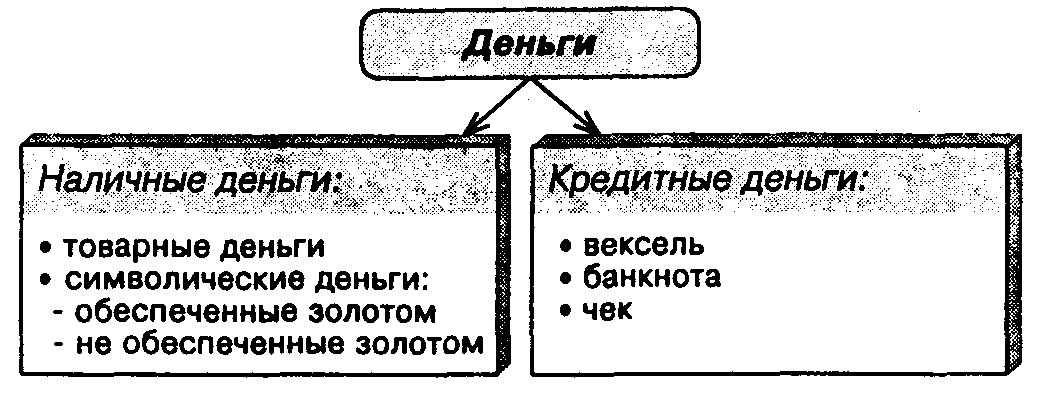

5.2. Основные виды денег

Современные деньги подразделяют на наличные и кредитные ( 5.1).

5.1. Разновидности денег

Наличные деньги законное платежное средство; в современной экономике имеют форму бумажных денег и монет, выпускаемых центральным банком страны.

Исторические формы наличных денег

1. Товарные деньги. Для того чтобы любой предмет мог функционировать в качестве денег, его должны повсюду принимать: каждый должен быть готов принять его в уплату за товары и услуги.

Предмет, ценность которого очевидна каждому, является вполне подходящим для того, чтобы служить в качестве денег, а поэтому выбор в качестве денег таких драгоценных металлов, как золото или серебро, является вполне естественным. Деньги, созданные из драгоценных металлов или других ценных товаров, называют товарными деньгами.

Товарные деньги деньги, имеющие внутреннюю стоимость, т.е. номинальная стоимость которых совпадает со стоимостью материала, из которого они сделаны. К ним относятся как товары, выполнявшие в разных странах и в разные времена роль денег, так и полноценные металлические деньги (золотые, серебряные, медные).

Свойства, способствовавшие закреплению функции денег за драгоценными металлами:

редкость;

портативность;

сохранность;

делимость;

соединимость.

Проблема платежной системы, обслуживаемой исключительно товарными деньгами, заключается в том, что такие деньги очень дороги в изготовлении и тяжелы, их трудно транспортировать.

2. Символические деньги. Символические (декретные) деньги деньги, внутренняя стоимость которых существенно меньше номинала или которые вообще не имеют внутренней стоимости.

Становятся законным платежным средством благодаря соответствующему указу (декрету) властей. К ним относятся неполноценные металлические и бумажные деньги.

Первоначально бумажные деньги были разменны на золото в фиксированной пропорции (эта денежная система называется золотым стандартом). Стоимость таких денег определялась их золотым содержанием.

С 1971 г. ни одна валюта в мире официально не разменивается на золото. Стоимость неразменных на золото денег определяется их покупательной способностью.

Преимущество бумажных денег в том, что они намного легче монет и драгоценных металлов, но при этом их принимают в качестве средства обмена лишь в случае доверия органам, выпустившим их.

3. Кредитные деньги. Кредитные деньги долговые обязательства, выполняющие функции денег.

Определение денег как всего, что обычно принимается в оплату товаров и услуг, говорит о том, что деньги становятся деньгами благодаря поведению людей. Любой актив становится деньгами, если люди верят в то, что другие его примут в качестве оплаты покупки или при возврате долга.

Долговые обязательства, на которые распространяется такая вера, должны быть признаны деньгами.

Исторические формы кредитных денег

Существуют следующие исторические формы кредитных денег:

1. Вексель долговое обязательство частного лица.

2. Банкнота долговое обязательство банка.

3. Чек приказ владельца банковского счета своему банку списать указанную в чеке сумму со счета и выдать ее чекодателю. В развитой рыночной экономике с помощью чеков и их более продвинутого аналога дебетовых пластиковых карточек оплачивается 6070% покупок.

Чеки выписываются только против счетов до востребования, потому что это единственный вид банковского вклада, с которого можно в любой момент снимать деньги. Такие счета поэтому называются еще чековыми депозитами.

Классические чековые счета являются беспроцентными.

5.3. Измерение денежной массы. Денежные агрегаты

Практически полная функциональная равноценность наличных денег и чековых счетов еще в 30-е годы нашего века побудила включить вклады до востребования в понятие «деньги». В современной же развитой рыночной экономике, кроме того, существует много других финансовых активов, которые могут выполнять функции денег с разной степенью эффективности и надежности.

Различная комбинация этих активов получила название агрегатов денежной массы, или денежных агрегатов.

Денежные агрегаты различные показатели объема денежной массы, используемые центральным банком страны.

Критерием включения того или иного актива в определенный денежный агрегат является ликвидность этого актива.

Ликвидность относительная легкость и быстрота, с которой финансовый актив выполняет функцию платежного средства. Чем выше трансакционные издержки, связанные с приобретением товаров и услуг с помощью данного финансового актива, тем ниже ликвидность этого актива.

- В денежный агрегат Ml включаются активы, которые в любое время без всяких ограничении могут быть использованы в качестве платежного средства, т.е. обменивающиеся на товары и услуги с нулевыми трансакционными издержками. Такие активы называются абсолютно ликвидными (доходность абсолютно ликвидных активов тоже равна нулю):

Ml = Наличные деньги в обращении + Чековые депозиты.

- В денежный агрегат М2 помимо активов, входящих в Ml, включаются другие активы, которые менее ликвидны и потому называются «почти деньги».

- Количество агрегатов определяется центральным банком.

- КРЕДИТНО-ФИНАНСОВАЯ СИСТЕМА СОВРЕМЕННОЙ ЭКОНОМИКИ

- Основные статьи пассивов

- Запас денег повышенной мощности

- Изменение балансов банковской системы