Тема 8. Инвестиции – это долгосрочное вложение капитала

Инвестиции – это долгосрочное вложение капитала с целью получения прибыли. В конечном итоге они используются для создания и расширения предприятии различных отраслей.

По своему конечному назначению инвестиции можно разделить на:

- Инвестиции в физические активы, т.е. в основные фонды и оборотные средства.

- Инвестиции в человеческий капитал (персонал).

- Инвестиции в нематериальные активы, к которым относится интеллектуальная собственность: патенты, лицензии, товарные знаки и так далее.

Под капитальными вложениями понимают затраты трудовых, материальных ресурсов и денежных средств на создание, расширение, реконструкцию и техническое перевооружение основных фондов, а также на связанные с ними изменения оборотных средств.

Характерными чертами инвестиций и капитальных вложений являются:

- большая величина;

- достаточно длительный срок освоения;

- риск.

Экономический эффект – это результат осуществления инвестиций (капитальных вложений). Экономический эффект может выражаться в виде экономия от снижения себестоимости продукции, в приросте прибыли или национального дохода.

Экономическая эффективность – это экономический эффект, приходящийся на один рубль инвестиций (капитальных вложений), обеспечивших этот эффект.

Различают абсолютную (общую) и сравнительную (относительную) экономическую эффективность.

Абсолютная (общая) экономическая эффективность определяется, как отношение экономического эффекта ко всей сумме капитальных вложений, вызвавших этот эффект.

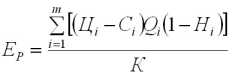

В частности, для промышленных новостроек абсолютная экономическая эффективность может быть следующим образом

где ЕР – расчетный коэффициент экономической эффективности (абсолютная экономическая эффективность);

Hi – годовая ставка отчислений в бюджет с учетом действующих льгот для продукции

m – количество видов продукции;

К – суммарные капитальные вложения, руб.

Эффективность капитальных вложений достигается при условии, если расчетный коэффициент эффективности ЕР больше либо равен нормативного коэффициента эффективности ЕН, т.е. ЕРЕН. В качестве нормативного коэффициента эффективности ЕН часто используют либо сложившийся в отрасли уровень рентабельности, либо процентную ставку по банковским вкладам.

Сравнительная экономическая эффективность определяется при выборе наилучшего варианта капитальных вложений.

Если при равенстве капитальных вложений один из вариантов обеспечивает наибольшее снижение текущих издержек производства (себестоимости), то это вариант будет наиболее выгодным. При равной себестоимости эффективным признается вариант, для осуществления которого требуются меньшие капитальные вложения.

Зачастую сравниваемые варианты отличаются не только суммами капитальных вложений, но и себестоимостью продукции, поэтому для выбора наиболее эффективного варианта приходится рассчитывать ряд показателей сравнительной экономической эффективности.

Показатели сравнительной экономической эффективности.

1. Приведенные затраты на единицу продукции (Зпрi) для i-го варианта капвложений определяются так:

Зпрi = Сi + Ен Кудi (7.2)

где Сi – себестоимость единицы продукции при реализации i-го варианта капвложений, руб.;

Ен - нормативный коэффициент эффективности;

Кудi – удельные капитальные вложения по i-му варианту, руб.

где Кi – капитальные вложения по i-му варианту, руб.;

Ni – выпуска продукции по i-му варианту в натуральном выражении, шт.

В некоторых случаях рассчитывают приведенные затраты на годовой выпуск продукции

Зпрi = Сгодi + Ен Кi (7.4)

где Сгодi – себестоимость годового объема выпуска продукции по i-му варианту, руб.

Наиболее эффективным считается тот вариант, при котором обеспечивается минимальная величина приведенных затрат.

2. Условно-годовая экономия (Эуг) определяется так:

Эуг = (С1 - С2) N2, (7.5)

где С1, С2 - себестоимость единицы продукции по базовому и внедряемому вариантам, руб.;

N2 – годовой выпуск продукции по внедряемому варианту, шт.

В некоторых случаях условно-годовую экономию определяют следующим образом

Эуг = (П1 –П2) N2, (7.6)

где П1, П2 – прибыль от реализации единицы продукции по базовому и внедряемому вариантам, руб.;

3. Годовой экономический эффект (Эг.) показывает общую экономию годовых затрат по сравниваемым вариантам с учетом величин капвложений.

Эг = [(С1 + Ен Куд1) –- (С2 + Ен Куд2)] N2 = (Зпр1 –Зпр2) N2 (7.7)

или

Эг =(С1 –С2) N2–Ен (К2 – К1)= Эуг–Ен (К2 – К1)= Эуг–Ен К, (7.8)

где К=К2 – К1 – дополнительные капвложения по сравнению с базовым вариантом.

Внедряемый вариант может быть признан эффективным, если выполняется условие Эг0.

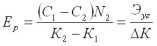

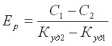

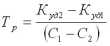

4. Расчетный коэффициент эффективности (ЕР) – показатель, характеризующий экономию, приходящуюся на один рубль дополнительных капвложений:

или

где К1, К2 – капвложения по базовому и внедряемому вариантам, руб.;

К уд1, К уд2 – удельные капвложения по базовому и внедряемому вариантам, руб.

Внедряемый вариант признается более выгодным при условии, если

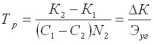

5. Расчетный срок окупаемости (Тр) – это период, в течение которого дополнительные капвложения окупаются в результате получения условно-годовой экономии:

или

Внедряемый вариант признается более выгодным при условии, если Тр Тн, где Тн =1/Ен

Учет фактора времени в расчетах эффективности капитальных вложений

Сравниваемые варианты могут различаться по срокам реализации и распределению затрат по годам внутри этого срока. В подобных случаях необходимо разновременные затраты привести к сопоставимому виду. С этой целью используется коэффициент приведения (дисконтирования)

где – коэффициент приведения (дисконтирования);

Е – норматив приведения или ставка дисконта (зачастую в качестве ставки дисконта используют нормативный коэффициент эффективности Ен) ;

t – число лет, отделяющее затраты и результаты данного года от начала расчетного года.

Чтобы привести величину капитальных вложений к начальному году, надо разделить ее на . Тогда капитальные вложения, приведенные к моменту начала строительства, определяются так:

где Кt – капвложения, осуществляемые в t-ом году;

Т - временной период расчета.

Эффективность инвестиционных проектов

Для оценки эффективности инвестиционных проектов используются Методические рекомендации по оценке эффективности инвестиционных проектов, утвержденные Минэкономики РФ, Минфином РФ, Госстроем РФ 21.06.1999 № ВК 477.

Оценка эффективности осуществляется с использованием следующих показателей:

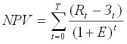

1. NPV (Net Present Value) – чистый дисконтированный доход (ЧДД)1, определяемый как сумма текущих эффектов за весь расчетный период, приведенная к начальному году или как превышение интегральных результатов над интегральными затратами.

где Rt – результаты (доход, выручка от реализации продукции) на t-ом году;

Зt - затраты, осуществляемые в t-ом году.

Затраты Зt включают в себя инвестиции, произведенные в t-ом году (З1t) и текущие затраты З2t. В текущие затраты З2t включают: затраты на сырье и материалы, топливо, электроэнергию, заработную плату с отчислениями на социальные нужды, амортизацию и другие расходы.

Таким образом

Зt = З1t + З2t. (7.16)

Если NPV 0, то проект не эффективен. Чем NPV больше, тем эффективнее проект.

2. IR – индекс доходности (ИД)2

где К – дисконтированные инвестиции (7.10).

Если IR1 – проект не эффективен. Если IR1, то проект рентабелен.

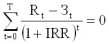

3. IRR (Internal Rate of Return) – внутренняя норма доходности (ВНД)3 представляет собой ту норму дисконта е, при которой величина NPV равна 0. Иными словами IRR является решением уравнения

Рассчитанная величина нормы доходности сравнивается с требуемой инвестором величиной нормы доходности на капитал.

Если IRR равна или больше требуемой нормы доходности (IRRЕ), то проект считается эффективным.

IRR является наиболее популярным показателем оценки инвестиционных проектов, т.к. он не зависит от ставки дисконта, выбираемой для расчетов, в известной степени, произвольно

4. Cрок окупаемости инвестиций (Payback Period PBP, Ток) – это срок, за который можно возвратить инвестированные в проект средства, то есть это период времени, начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционным проектом, покрываются суммарными результатами от его осуществления.

Результаты (доходы) и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него, а так же с учетом инфляции. Соответственно, получится три различных срока окупаемости.

Срок окупаемости рекомендуется опеделять с использованием дисконтирования.

Типовые задачи с решением

Задача 1

Рассчитать абсолютную экономическую эффективность при следующих данных: планируемый выпуск продукции 1000 шт. в год; планируемые капвложения 2000 тыс. руб.; оптовая цена единицы продукции – 960 руб., себестоимость – 600 руб.; налог на прибыль – 24%.

Следует ли реализовать этот проект, если нормативный коэффициент эффективности 15%.

- Дисконтированный чистый поток денежных средств

- Проект реконструкции цеха

- Тема 2. Производственная программа предприятия

- Уставный капитал АО образуется 2 способами

- Тема 3. Основные фонды и производственные мощности