Тема 14. Деньги и банковская система.

13.1. Финансовая система. Государственный бюджет

Финансовая система – элемент инфраструктуры рынка. В узком смысле финансы – денежные средства, в широком – система экономических отношений в обществе по формированию и использованию фондов денежных средств, совокупность форм и методов образования, распоряжения и использования денежных средств.

Функции финансов: аккумулирующая, регулирующая, распределительная, контрольная.

Элементы финансовой системы:

- децентрализованные финансы: предприятий, учреждений, организаций (исходное звено);

- централизованные финансы: государственные, в том числе госбюджет (определяющее звено).

Государственный бюджет – основной финансовый план образования и использования централизованного фонда денежных средств государства. Это баланс доходов и расходов государства за определенный период. Его функции: распределительная и контрольная.

Элементы государственного бюджета :

1. Доходы

а) Налоги на доходы и собственность, отчислений на различные нужды.

б) Налоги на товары и услуги (акцизы, НДС, таможенные пошлины и т.д.).

в) Сборы (прочие поступления) – использование госсобственности (земли, золота,…), доходы от предприятий, займы государства, составление нотариальных договоров.

2. Расходы

а) Закупки (оплата поставки вооружений, оборудования, питания, больниц, школ, зарплата бюджетников).

б) Выплаты (трансфертные платежи).

Госрасходы обладают эффектом экономического регулятора: расширение AD (пенсии, зарплата бюджетников увеличиваются), стимулирование производства (дотации, субсидии, закупки), развитие сфер экономики (наука/образование).

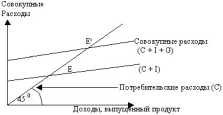

Госрасходы обладают также мультипликационным эффектом (“умножение”): относительно меньший прирост расходных сумм дает относительно больший прирост ВНП.

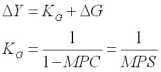

Величина эффекта мультипликации отражается мультипликатором ВНП (рост национального продукта при данном увеличении объема инвестиций). Если инвестиции 5 у.е., увеличение ВНП на 20 у.е., то мультипликатор 4 (20/5).Мультипликатор госрасходов – коэффициент, показывающий зависимость дохода и выпускаемой продукции от изменения госрасходов.

Пропорциональные налоги (единая ставка налогооблажения, независимая от абсолютной величины базы налогооблажения) снижают MPC при данном НД, т.к. домохозяйства реально получают в виде располагаемого дохода лишь часть каждой денежной единицы НД. Пропорциональные налоги понижают величину мультипликатора.

Если происходит приращение общей суммы госрасходов, то доходы и выпуск продукции будет увеличиваться на сумму, которая в K раз превосходит увеличение госрасходов.

При росте госрасходов – рост AD,AS, национального производства (и наоборот).

Три варианта госбюджета (соотношение между доходами и расходами) :

- Нормальный (сбалансированный), AD=AS, K=1

- С профицитом, ADAS.

- С дефицитом, ASAD.

Пути преодоления дефицита госбюджета: сокращение расходов(заранее, секвестр),увеличение доходов (налоги, приватизация),денежная эмиссия, госзаймы (иностранные государства, международные организации). Существует структурный и циклический дефицит.

Государственный долг – сумма долгов государства по внешним и внутренним займам. “Тяжесть госдолга” для общества: по абсолютной сумме, по отношению его к доходу бюджета, к ВВП, по расходу на душу населения.

Последствия дефицита госбюджета: падение хозяйственной активности, “долговой порочный круг” (рефинансирование, мораторий, дефолт), рост ссудного процента, сокращение инвестиций, рост неплатежей, недофинансирование государственного сектора, неравенство, утечка части ВНП за рубеж, снижение уровня госуправления.

Пути финансового оздоровления: эффективная и стабильная экономика, жизнь “по средствам”.

Внебюджетные фонды - денежные средства, имеющие целевое назначение и не включающиеся в госбюджет (местные органы власти, спецфонды, субсидии из бюджета и займы). Источники : спецуслуги бюджетных учреждений, аренда помещений, плата за обучение и т.д.

Госбюджет 3-х уровней: федеральный, субъектов федерации, органов местного самоуправления.

Макроэкономический индикатор качества бюджета равен отношению дефицита госбюджета к годовому объему ВНП. Граница ненадёжности бюджета 1,5…3 %

13.2. Система налогообложения.

Налоговая система – совокупность форм и методов взимания налоговых платежей. Элементы налоговой системы: субъекты, объекты, налоговые – база, ставка, льготы, платежи и бремя. Функции: фискальная (сбор денежных средств), социальная (перераспределение), регулирующая (влияет на общественное воспроизводство).

Принципы налоговой системы: всеобщность, равнонапряженность, стабильность, обязательность, социальная справедливость, однократность, гибкость, понятность.

Виды налогов:

- По объектам: на доходы, на имущество, на расходы покупателей.

- По способам взимания: прямые, косвенные.

Прмые налоги – взимаются непосредственно с владельцев имущества и получателей доходов. Виды: подоходный(индивидуально подоходный налоги), поимущественный (налог на собственность).

Ставка налогооблажения должна быть одинаковой для всех (смягчение неравенства, но снижают “стимул” к эффективному труду).

Косвенные налоги: - включаются в цены товаров (взимаются в сфере распределения товаров и услуг). Виды: акцизы, таможенные пошлины, фискальные монопольные налоги.

В косвенных налогах средняя ставка налогооблажения повышается по мере роста суммы налогооблажения.

- По способам определения размера (пропорциональные, прогрессивные, регрессивные)

Разновидности налоговых ставок:

- Средняя ставка – отношение общего налога к величине налогооблагаемого дохода.

- Предельная ставка – отношение прироста выплачиваемого налога к приросту дохода.

- Нулевая ставка.

- Рыночная ставка.

Методы построения налоговых ставок:

- твердое налогооблажение (в абсолютной величине на единицу облажения);

- пропорциональное (средняя ставка одинакова для всех сумм обложения независимо от размера базового дохода);

- прогрессивное (средняя ставка повышается по мере роста облагаемой суммы);

- регрессивное (ставка уменьшается по мере увеличения дохода).

- дегрессивное (ставка увеличивается с возрастанием дохода, но каждый прирост ставки меньше предыдущего);

- По уровню бюджета: общенациональные, региональные местные.

- По порядку использования: общие и целевые.

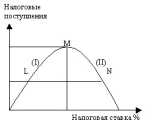

Кривая Лаффера показывает связь между налоговыми ставками и объемами налоговых поступлений, выявляя такую налоговую ставку (от 0% до 100%), при которой налоговые поступления будут максимальными.

В точках (L),(N) поступления от налогов равны. Но точка (L) более предпочтительна, т.к. обеспечивает более высокий уровень активности, высокий уровень благосостояния. В долговременной тенденции снижение чрезмерно высоких налогов разумно.

В ситуации (I) – увеличение налоговых ставок ведет к росту налоговых поступлений, в ситуации (II) – к падению.

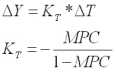

Налоговый мультипликатор:

(приращивание налогов)

13.3. Методы и типы фискальной политики

Фискальная политика тесно связана с госбюджетом, но у нее “налоговый” акцент. Это политика государства в области налогов как главного источника доходов государства.

Фискальная политика тесно связана с функциями налогов : фискальной (уровень налоговой ставки), регулирующей (налоговые льготы, игра с таможенной пошлиной), перераспределительной.

Цели фискальной политики: сглаживание колебаний экономических циклов, стабильные темпы экономического роста, стабильная занятость, снижение инфляции. Инструменты : госрасходы, налоги. Особенно действует в период бума и спада (депрессии) экономики.

Методы фискальной политики:

1. Дискреционная (активная, стимулирующая, рестриктивная) - сознательное манипулирование налогами и госрасходами.

2. Недискреционная (пассивная, автоматическая) - автоматически изменяющиеся налоги и госрасходы (роль “встроенных стабилизаторов” в расходной части бюджета).

Дискреционная политика: общественные работы, занятость, трансферты, изменение налоговых ставок. Эта политика для перспективного развития, т.к. нужно время для “воздействия” на экономику.

Автоматическая политика: изменение в правовом законодательстве и в налогах. “Встроенные стабилизаторы” – это пособие по безработице, налоги на прибыль корпораций, прогрессивный подоходный налог. Действие автоматических стабилизаторов уменьшает колебания ВНП.

В период спада: Снижение AD, необходимо стимулировать его. Пути: максимальное увеличение госрасходов (налоги постоянные), или уменьшить налоговые ставки (госрасходы постоянны).

В период бума: Увеличение AD (опасность инфляции). Пути: повышать ставки налогов на доходы или ограничивать госрасходы.

Негативные последствия фискальной политики: дефицит бюджета государства (т.к. уменьшаются налоги), инфляция (из-за эмиссии денег). Ее нужно производить с учетом важных прогнозов, в нужное время, чтобы через налоги и госрасходы добиться стабилизации в обществе.

- Тема 15. Переходная экономика

- Тема 16. Мировое хозяйство. Международные экономические отношения

- Тема 17 Международная торговля и мировой рынок

- Характерны регламентации и контроль со стороны государства.

- Тема 2. Рыночная экономика как система.