Длительность периода, охватываемого типичным недельным или месячным штриховым графиком, как правило, превышает срок обращения одного фьючерсного контракта и предполагает при построении графика использование серии контрактов. Обычно эти контракты соединяются методом ближайших фьючерсных контрактов: цена контракта наносится на график вплоть до истечения его срока, затем наносится следующий контракт до истечения его срока и т.д. Однако трейдер должен понимать, что график ближайших контрактов может давать значительные искажения вследствие разрывов цен между месяцем поставки и следующим контрактом.

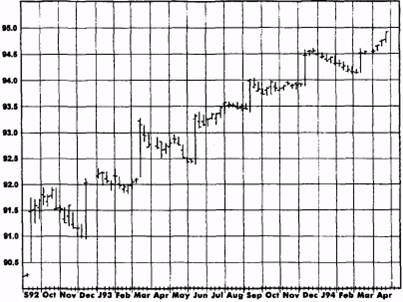

На рис. 2.6 представлен яркий пример искажений такого типа. Обратите внимание на периоды консолидации, перемежающиеся резкими, однонедельными подскоками цен, происходящими каждые три месяца с регулярностью часового механизма. Была ли евромарка в этот период подвержена влиянию некоего события, случавшегося каждые три месяца? В действительности эти всегда значительные однонедельные «взлеты» были отнюдь не реальными подъемами цен, а скорее, визуальным отражением перехода от истекающего фьючерса к следующему контракту, который в изображаемые периоды неизменно торговался со значительной премией к предыдущему месяцу.

На самом деле, на протяжении почти всего периода, представленного на рис. 2.6, цены реально понижались в том смысле, что непрерывно сохраняемая длинная позиция, перекладываемая в очередной контракт при каждом истечении предыдущего, означала бы убытки! Этот вывод иллюстрируется рис. 2.7, изображающим график непрерывных фьючерсов за тот же период. (Колебания цен на графике «непрерывных» фьючерсов, определение которых дается ниже, будут в точности параллельны колебаниям вариационной маржи в случае непрерывного сохранения длинной позиции.)

Рисунок 2.6.

ИСКАЖЕНИЯ НА ГРАФИКЕ БЛИЖАЙШИХ ФЬЮЧЕРСНЫХ

КОНТРАКТОВ: НЕДЕЛЬНЫЙ ГРАФИК БЛИЖАЙШИХ

КОНТРАКТОВ НА ЕВРОМАРКУ