График 7.1, представляющий 10-дневную среднюю для TRIN, иллюстрирует эту идею. Вы легко можете заметить всплески в уровнях TRIN в моменты завершения кульминаций продаж во время «медвежьих» рынков 2000-2002 гг. и при рыночных минимумах 1998 г., вблизи которых начинается данный график.

Подобно другим многочисленным рыночным индикаторам, значения TRIN в последние годы обладали тенденцией становиться более

экстремальными вместе с растущими объемами торговли и общей рыночной волатильностью. В то время как значения 10-дневной средней TRIN, равны* 1,30 и выше, в прошлые десятилетия почти всегда играли значительную роль в определении кульминационных значений «дна» рынка, |р 1998 г. показатели такой величины стали более обычным делом. Десятидневные показатели в районе 1,50 и выше в последние годы означали кульминации продаж и неминуемую вероятность разворотов рынка вверх.

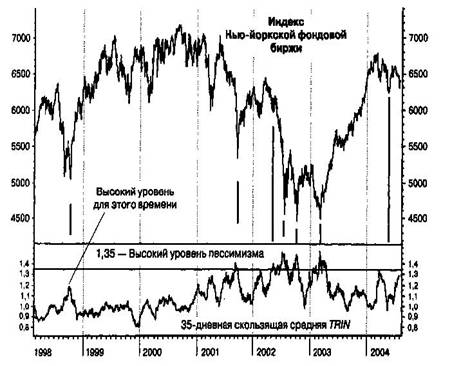

График 7.2 . 35-дневная скользящая средняя TRIN и ее кульминационные области, 1998-2004 гг.

35-дневная скользящая средняя TRIN входит в «бычью» область, когда ее значение на Нью-Йоркской фондовой бирже вырастает до отметки 1,30 и выше. Может оказаться безопаснее перед входом подождать отклонения, когда уровень TRIN укажет на еще большую перепроданность