Как известно, технические фигуры на фондовом рынке имеют тенденцию сохранять устойчивость вне зависимости от исследуемых временных рамок. Силы, которые создают фигуры, связанные со временем, темпом изменения, спросом и предложением, а также эмоциональными покупками и продажами присутствуют как в краткосрочных рыночных изменениях, так и в долгосрочных рыночных трендах. Мы вернемся к этой идее, когда будем рассматривать такие инструменты выбора времени, как MACD и торговые каналы, основанные на скользящих средних.

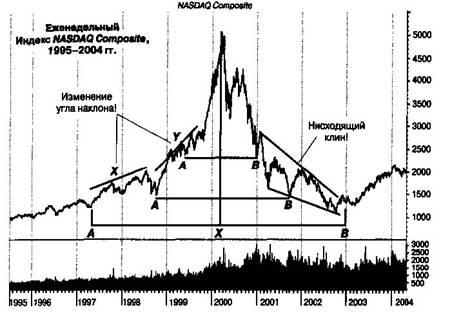

График 5.10 иллюстрирует применение Т-структур к очень долгосрочным рыночным трендам и тем графикам, которые отражают подобные тренды. Вертикальная линия X остается, разумеется, центральной линией Т-фигуры, проведенной из пика значения индекса NASDAQ

Индекс NASDAQ Composite в период между 1997 и 2004 г. нарисовал обширную Т-структуру, фигуру, которая также обладала многими признаками зеркального отображения

Composite в марте 2000 г. Когда NASDAQ начал падать в цене, вы могли воспользоваться расстояниями между областями передышки и центральной линией (X), которые имели место во время долгосрочного роста этого индекса, чтобы спрогнозировать вероятные зоны остановки, которые бы образовались по ходу спада.

Изменение цены NASDAQ Composite с 1995 по 2004 г. демонстрирует многие характеристики зеркального отображения, которые мы видели на графике 5.9 для индекса Standard & Poor's 500 в 1985 г. В первом случае зеркальный период продолжался шесть лет. В другом случае период зеркального отображения длился 5 месяцев. Тем не менее, у этих двух абсолютно разных графиков много общего.