Тот факт, что рынок длительное время ожидал именно понижения процентных ставок по фунту, можно было еще раньше подтвердить также изучением кривых доходности государственных ценных бумаг (Рис. 5.3.). Такие кривые (Yield Curves) строятся для группы однородных финансовых инструментов с фиксированной процентной ставкой (облигаций), которые имеют одинаковые параметры и отличаются только сроком выпуска, а следовательно имеют разное время до погашения.

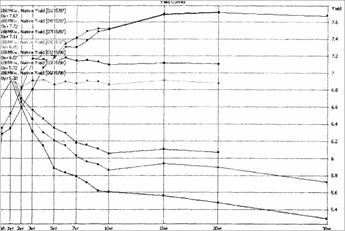

Кривая доходности изображает доходность данного типа инструментов как функцию от времени до погашения. Известно, что доходность ценной бумаги с фиксированной процентной ставкой связана обратным образом с ее рыночной ценой: чем выше цена, тем ниже доходность, получаемая владельцем бумаги. Если рынок ожидает в будущем снижения процентной ставки, то он считает, что будущие выпуски ценных бумаг будут иметь меньшую процентную ставку (и дадут меньший доход), поэтому те ценные бумаги, которые обращаются на рынке сейчас и имеют достаточно большой срок до погашения, становятся более привлекательными и спрос на них повышается, а следовательно, их доходность падает. За счет этого уменьшается спрос (и падает цена) на облигации такого же типа, срок которых истекает раньше, так что доходность их растет. Таким образом, в ожидании понижения процентных ставок правая часть кривой доходности опускается по сравнению с левой ее частью, кривая приобретает вогнутый характер: в таком виде она называется инвертированной. Более распространенный вид кривой - выпуклый кверху - соответствует ожиданию повышения или стабильности процентных ставок. Рисунок и показывает, что уже с сентября 1997 г. кривые доходности по британским облигациям были инвертированы (и оставались инвертированными весной 1999 г.).

Рис. 5.3. Кривые доходности для британских государственных ценных бумаг; по горизонтали отложено время до погашения (лет), кривые сняты с интервалом в квартал с января 1997 по июнь 1998 г.

Бывают и случаи, когда рынок идет против центральных банков, как это случилось в сентябре 1992 и летом 1993 г.г., когда европейские центральные банки потеряли огромные деньги, пытаясь поддержать курсы своих валют, несмотря на уже высокие процентные ставки. Рынок решил, что эти процентные ставки находится на слишком высоком уровне и их рост вызван не экономическими причинами, а искусственно сформулированными положениями европейского экономического и финансового союза. Рынок в такой ситуации больше поверил фундаментальным экономическим данным.