Равновесие платежного баланса

экономической системы существенно меньше, чем в модели равновесия товарных рынков. Таким образом, денежный рынок частично "гасит" мультипликационный эффект увеличения государственных расходов.

Предположим теперь, что правительство проводит экспансионистскую (расширительную) денежно-кредитную политику "дешевых" денег, увеличивая предложение денег. Рост денежной массы в условиях неизменного уровня цен вызовет рост реального запаса денежных средств (М/Р^). При заданном уровне дохода рост реальных запасов денежных средств приведет к снижению ставки процента и сдвигу кривой LM вправо (вниз) (рис.

12.16).

Равновесие экономической системы перемещается при этом из точки Е в точку Е1. Таким образом, рост предложения денег снижает равновесную ставку процента от i до i1 и увеличивает уровень дохода с величины Y до величины Y1 (за счет стимулирования инвестиций и соответствующего расширения спроса на товары и услуги).

1 Это влияние роста ставок процента на инвестиции в связи с повышением государственных расходов получило название эффекта "вытеснения": увеличение G вытесняет частные расходы, в том числе инвестиции.

12.3.4. Равновесие платежного баланса:

график платежного баланса (ВР)

Рассмотрев традиционную модель IS-LM, расширим ее включением функции платежного баланса страны (кривой ВР) с тем, чтобы получить возможность макроэкономического анализа в условиях открытой экономики как внутреннего, так и внешнего равновесия.

Как известно, платежный баланс состоит из трех основных счетов: текущего счета внешнеторговых операций, счета движения капитала и официального резервного счета. Платежный баланс всегда сбалансирован, т. е. сумма указанных трех счетов всегда равна нулю. То же относится и к любому семейному бюджету.

Семья может потратить больше, чем она зарабатывает (дефицит текущего счета внешнеторговых операций) при условии, что она может взять в долг (активное сальдо счета движения капитала); иначе она должна использовать свои сбережения (резервы).

Равновесие платежного баланса, или внешнее равновесие, имеет место, когда правительство не увеличивает, не теряет резервы (то есть, когда баланс официального резервного счета равен нулю). Очевидно, что внешний баланс достигается, когда удовлетворяется следующее условие:

| Баланс текущего счета + Баланс счета движения капитала = 0. |

Баланс текущего счета внешнеторговых операций - это сумма двух отдельных балансов: 1) баланса товаров и услуг (т. е. экспорт за вычетом импорта) и 2) баланса односторонних платежей (трансфертов).

Чтобы упростить изложение, предположим, что баланс односторонних платежей равен нулю; следовательно, баланс текущего счета внешнеторговых операций совпадает с балансом товаров и услуг, и мы обращаемся с ним как с торговым балансом. Внешний баланс существует, когда активное сальдо экспорта (положительное сальдо текущего счета внешнеторговых операций) равно чистому оттоку капитала (отрицательное сальдо счета движения капитала), или когда активное сальдо импорта (отрицательное сальдо текущего счета внешнеторговых операций) равно чистым вливаниям капитала (положительное сальдо счета движения капитала).

Детерминанты внешнего баланса. А теперь обратимся к определяющим факторам (детерминантам) баланса текущего счета внешнеторговых отношений и баланса счета движения капитала, сделав предположение, что валютный курс постоянен.

Как известно, торговый баланс (Х - М) зависит от уровня национального дохода; в частности, когда национальный доход повышается, импорт имеет тенденцию к увеличению, вызывая ухудшение торгового баланса. Известно также, что, когда внутренняя ставка процента в какой-либо стране поднимается по отношению к мировой ставке, иностранные инвесторы начинают приобретать ее ценные бумаги, так как они становятся дешевле. В результате счет движения капитала платежного баланса данной страны улучшается.

При падении же внутренней процентной ставки наблюдается обратный процесс замены внутренних ценных бумаг на иностранные с соответствующим ухудшением счета движения капитала.

Экономисты при этом различают три типа мобильности капитала:

1. Совершенная мобильность капитала. В этом случае внутренние ценные бумаги являются хорошей заменой иностранным, а их цены (и, следовательно, процентная ставка) устанавливаются на мировом рынке. Уровень процентной ставки, превалирующей на мировом рынке, также преобладает и в нашей небольшой открытой экономике.

2. Совершенная немобильность капитала. В этом случае рынок капитала нашей открытой экономики абсолютно оторван от мирового рынка капитала. Баланс счета движения капитала всегда равен нулю, независимо от внутренней процентной ставки.

3. Несовершенная мобильность капитала. В этом случае, который мы рассматриваем как типичный, внутренние ценные бумаги являются несовершенной заменой иностранным. Баланс счета движения капитала представляет собой функцию изменения процентной ставки.

Когда внутренняя процентная ставка повышается (предполагая, что иностранная процентная ставка остается постоянной), счет движения капитала улучшается.

Так как торговый баланс является прямой функцией национального дохода, а чистый приток капитала (баланс счета движения капитала) - прямой функцией процентной ставки, внешнее равновесие (равновесие платежного баланса) имеет место, когда уровень национального дохода и процентная ставка являются такими, что чистый приток капитала соответствует торговому балансу, т. е.:

BP = XN + KA = [X(r) - M(Y)] + [KA(i - I*)] = 0,

где XN - "чистый" экспорт (счет текущих операций); КА - счет движения капитала; Х(r) - экспорт, зависящий от обменного курса валюты (r); М - импорт, зависящий от уровня национального дохода; i - внутренняя ставка процента; r* - мировая ставка процента.

Очевидно, что имеется бесконечное множество комбинаций уровня дохода и процентной ставки, которые при данном обменном курсе согласуются с внешним балансом. Геометрическое место точек всех таких комбинаций называется графиком внешнего баланса (линией ВР).

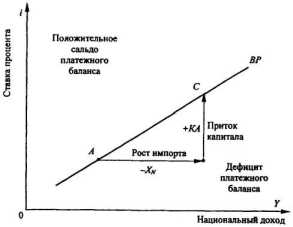

График ВР в общем случае имеет положительный наклон (рис. 12.17).

Это объясняется тем, что увеличение дохода Y приводит к росту импорта и при прочих равных условиях дефициту по счету текущих операций XN. Восстановление равновесия платежного баланса возможно в этих условиях при наличии соответствующего по размеру активного сальдо по счету движения капитала КА (в этом случае будет достигнуто равенство XN + КА = 0). Поэтому при данном уровне дохода

Рис. 12.17. Модель платежного баланса

требуется увеличение внутренней процентной ставки i с целью при влечения иностранного капитала (для финансирования отрицательного сальдо по текущему счету).

Аналогично, когда внутренняя процентная ставка возрастает, чистый отток капитала уменьшается (или чистые вливания капитала возрастают) и появляется положительное сальдо в платежном балансе. Чтобы восстановить внешний баланс, национальный доход должен повысится для того, чтобы стимулировать увеличение импорта, равное сокращению чистого оттока капитала. Соответственно, увеличение процентной ставки должно сопровождаться увеличением национального дохода, т. е. график внешнего баланса должен возрастать. Это случай несовершенной мобильности капитала.

В общем случае эластичность кривой ВР положительно зависит от степени международной мобильности капитала, и отрицательно - от предельной склонности к импортированию. Чем меньше степень международной мобильности капитала, тем большим должно быть увеличение внутренней процентной ставки, позволяющей обеспечить необходимый для восстановления внешнего равновесия приток иностранного капитала. Когда капитал совершенно немобилен между странами, график внешнего баланса становится вертикальным на уровне дохода, при котором торговый баланс равен нулю, а когда капитал совершенно мобилен, график внешнего баланса становится горизонтальным на уровне мировой процентной ставки1.

Изменение обменного курса валюты или какого-либо другого параметра, экзогенно изменяющего чистый экспорт XN (например, в результате проведения государством внешнеторговой политики), а также сдвиги (изменения) в потоках капитала под влиянием факторов, не связанных с изменением процентной ставки, приведут к сдвигу кривой ВР.

График внешнего баланса разбивает весь квадрант на две области:

1) область внешнего дефицита, расположенная справа от графика внешнего баланса. Для любой точки из этой области уровень национального дохода слишком высок и (или) процентная ставка слишком низка для внешнего баланса. Платежный баланс в дефиците, и экономика теряет международные резервы;

2) область внешнего излишка, которая лежит слева от графика внешнего баланса. Для любой точки из этой области уровень национального дохода слишком низок и (или) процентная ставка слишком высока для внешнего баланса. Платежный баланс имеет излишек, и правительство увеличивает международные резервы.

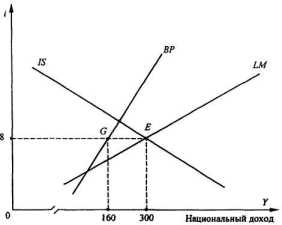

Рис. 12.18. Модель IS-LM с графиком внешнего баланса

Совместный анализ функций IS, LM и ВР позволяет показать, имеет ли платежный баланс дефицит или излишек при текущем равновесии, определяемом пересечением кривых IS и IM (рис. 12.18).

- Фискальная и монетарная политики

- Четыре зоны экономических проблем

- Монетарные власти проводят стерилизационные операции

- Глава 14 Малая открытая экономика

- Плавающий валютный курс и внешнеэкономическая политика.