Экономическая политика в условиях несовершенной мобильности капитала

Фискальная политика обусловливает в ее расширительном варианте повышение процентных ставок, что стимулирует приток капитала в страну, в результате чего счет движения капитала улучшается, но при возрастании курса национальной валюты.

Очевидно, что разработка и проведение макроэкономической политики, обеспечивающей общее равновесие в открытой (в частности, малой) экономической системе, предполагают необходимость учета и многих других факторов, например, временнго лага, фактора неопределенности, ожиданий потребителей и т. п.

13.1.4. Экономическая политика

в условиях несовершенной мобильности капитала

Рассмотренные выше последствия осуществления макроэкономической политики в малой открытой экономике предполагали абсолютную мобильность капитала между странами, что, однако, не всегда соответствует реальной действительности, так как абсолютная, или совершенная, мобильность капитала характерна преимущественно лишь для стран с достаточно высоким уровнем развития рыночных отношений.

Более типичными, а следовательно, и реалистичными в настоящее время являются международные экономические отношения, осуществляемые странами в условиях не абсолютной, а высокой мобильности капитала.

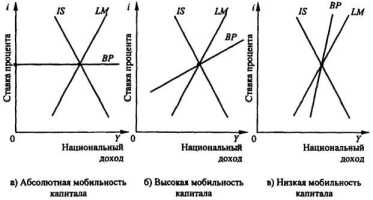

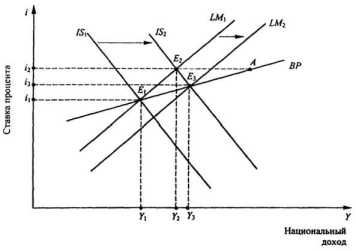

Констатируя этот факт, покажем, что анализ последствий макроэкономической политики в условиях несовершенной, в частности, высокой мобильности капитала не вносит принципиальных изменений в сделанные нами ранее выводы. Графическая иллюстрация основных вариантов мобильности капитала в рамках рассматриваемой модели IS-LM-BP представлена на рис. 13.15.

Рис. 13.15. Мобильность капитала в модели IS-LM-BP

Как следует из рис. 13.15, между степенью международной мобильности капитала и эластичностью функции ВР (платежного баланса) существует прямая зависимость. Кроме того, рис.

13.15, б и 13.15, в наглядно иллюстрируют качественное различие между понятиями "высокая" и "низкая" мобильность капитала. В частности, для случая высокой мобильности капитала эластичность функции ВР выше при равных условиях, чем эластичность функции LM, для низкой - наоборот.

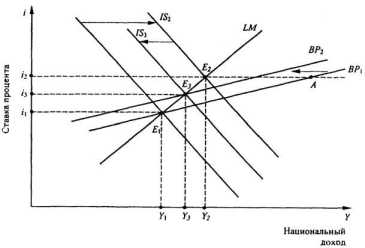

Начнем анализ с рассмотрения последствий макроэкономической политики в условиях абсолютно гибкого (плавающего) обменного курса валюты. Результаты, например, расширительной бюджетно-налоговой политики проиллюстрируем при помощи графической модели, представленной на рис. 13.16.

Стартовое состояние экономической системы, представленной на рис. 13.16, соответствует точке внутреннего и внешнего равновесия Е1. В результате осуществления расширительной фискальной политики кривая IS1 сдвинется в положение IS2.

Внутреннее равновесие системы сдвигается при этом в точку Е2, что обусловливает рост как уровня дохода (до Y2), так и внутренней ставки процента (до i2).

Рис. 13.16. Плавающий курс: монетарная экспансия

в условиях высокой мобильности капитала

Несмотря на однонаправленный характер изменения и ставки процента, и национального дохода, их действие на сальдо платежного баланса будет, как известно, различным. Однако, учитывая, что в условиях высокой мобильности капитала масштабы его притока в страну значительны, положительного сальдо по счету движения капитала (вызванного ростом ставки процента) более чем достаточно для компенсации отрицательного сальдо торгового баланса, вызванного ростом уровня дохода. В результате возникает избыток платежного баланса, соответствующий длине отрезка Е2А.

В то же время приток капитала в страну, вызванный ростом внутренней ставки процента, вызовет соответствующее удорожание национальной валюты. Результатом повышения валютного курса, а следовательно,

и снижения объемов чистого экспорта, будет сдвиг влево кривых IS и ВР до тех пор, пока будет существовать активное сальдо платежного баланса, т. е. пока кривая ВР не "встретит" точку пересечения кривых IS и LM. Внутреннее и внешнее равновесие восстанавливаются в точке Е3, где уровни дохода Y3 и внутренней процентной ставки i3 незначительно превышают свои исходные значения (Y1 и i1).

Таким образом, экспансионистская фискальная политика в условиях высокой мобильности капитала является малоэффективной.

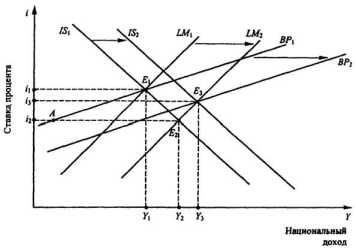

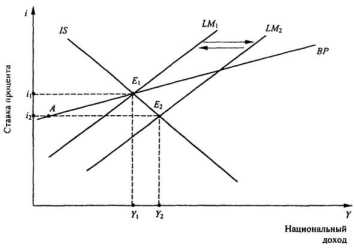

Последствия проведения в экономической системе экспансионистской денежно-кредитной политики проанализируем при помощи модели IS-LM-BP, представленной на рис. 13.17. В результате роста денежной массы в стране кривая LM1 сдвигается вправо в положение LM2, а внутреннее равновесие смещается в точку Е2.

Рис. 13.17. Плавающий курс: фискальная экспансия

в условиях высокой мобильности капитала

В результате объем производства возрастает до уровня Y2, однако этот рост достигается ценой дефицита платежного баланса (Е2А), обусловленного прежде всего значительным оттоком капитала из страны вследствие понижения ставки процента до уровня i2.

Понижение курса национальной валюты, обусловленное оттоком капитала из страны, приведет к росту чистого экспорта. Кривая IS1 сдвинется в положение IS2 а кривая ВР пойдет вправо (вниз), пока общее

равновесие не установится в точке Е3, где уровень национального дохода Y3 выше, а соответствующая процентная ставка i3 ниже их первоначальных уровней (Y1 и i1).

Следовательно, в условиях высокой мобильности капитала денежно-кредитная политика является достаточно эффективной. Кстати, здесь, как и для случая с абсолютной мобильностью капитала, основным фактором роста национального дохода является не рост инвестиций, а увеличение объема чистого экспорта.

Внешнеэкономическая торговая политика предполагает, как правило, введение тех или иных протекционистских мер, ведущих к росту чистого экспорта, что перемещает график функции IS вправо и вызывает рост в стране внутренней ставки процента и уровня дохода (рис. 13.18).

Рис. 13.18. Плавающий курс: протекционистская политика

в условиях высокой мобильности капитала

Результатом осуществления протекционистской внешнеторговой политики будет также сдвиг вправо и кривой ВР, что вместе с последствиями сдвига вправо кривой IS приведет к возникновению значительного активного сальдо платежного баланса, пропорционального длине отрезка Е2А.

Все это означает, что проведение протекционистской внешнеэкономической торговой политики в условиях высокой мобильности капитала

и плавающего обменного курса приведет к значительному возрастанию обменного курса национальной валюты со всеми вытекающими отсюда последствиями: снижением объема экспорта, увеличением объема импорта, уменьшением чистого экспорта и национального дохода, уменьшением внутренней ставки процента. Результатом этих процессов будет сдвиг кривых IS и ВР влево до тех пор, пока общее равновесие открытой экономической системы не восстановится в исходной точке макроэкономического равновесия E1 что свидетельствует о неэффективности протекционистской политики в рассматриваемых условиях.

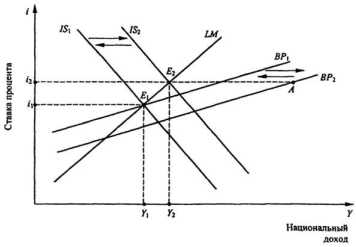

Рис. 13.19. Фиксированный курс: фискальная экспансия

в условиях высокой мобильности капитала

Перейдем теперь к рассмотрению результатов макроэкономической политики в условиях фиксированного обменного курса национальной валюты. Последствия осуществления расширительной бюджетно-налоговой политики для случая высокой мобильности капитала проанализируем при помощи модели, представленной на рис. 13.19.

Фискальная экспансия сдвигает кривую IS1 в положение IS2, обусловливая тем самым рост внутренней ставки процента (i2 i1) и положительное сальдо платежного баланса, соответствующее длине отрезка Е2А.

Приток капитала в страну вызовет рост спроса на национальную валюту и ее обменного курса. Для поддержания объявленного фиксированного курса Центральный банк будет вынужден скупать иностранную валюту в обмен на национальную, что увеличит предложение денег в стране. Кривая LM1 на рис. 13.19 начнет сдвигаться вправо до положения LM2: пока не будет полностью компенсирован дефицит платежного баланса.

Необходимо отметить при этом, что в точке Е3 доход значительно выше, чем в точке E1. Это объясняется тем, что в условиях высокой мобильности капитала влияние расширительной фискальной политики усиливается эффектом от увеличения денежной массы.

Рис. 13.20. Фиксированный курс: монетарная экспансия

в условиях высокой мобильности капитала

Продолжая анализ последствий проведения макроэкономической политики в условиях фиксированного валютного курса и высокой мобильности капитала, предположим, что Центральный банк осуществил монетарную экспансию, понизив, к примеру, для коммерческих банков страны норму обязательного резервирования (рис. 13.20).

Рост предложения денег в этом случае сдвинет кривую LMl вправо до положения ZM2, увеличивая доход (от Y1 до Y2) и понижая ставку процента (с i1 до i2). Поскольку счет движения капитала, как и счет текущих

операций, будут изменяться в одном и том же направлении1, возникнет существенный дефицит платежного баланса, соответствующий длине отрезка Е2А.

Возникший дефицит платежного баланса приведет к падению спроса на национальную валюту и понижению ее обменного курса. Для поддержания фиксированного обменного курса Центральный банк будет вынужден проводить нтервенции на валютном рынке, продавая резервы иностранной валюты в обмен на национальную.

- Фиксированный курс: протекционистская политика

- Шимко -Международная экономика

- Глава 2 МЕЖДУНАРОДНАЯ ТОРГОВЛЯ И МИРОВОЙ РЫНОК

- Россия и мировое хозяйство

- Глава 3 ТЕОРИИ МЕЖДУНАРОДНОЙ ТОРГОВЛИ