Процентная ставка является минимумом рентабельности

Ценность капитала сегодня зависит от того, какие блага приносит его использование (отдается на время с целью приращения).

Спрос на капитал – это спрос на денежные средства.

Под процентом понимается плата предпринимателем (заемщиком) любым физическим и юридическим лицам (кредиторам), которые предоставляет в долг капитал (за будущий доход). Цена, уплачиваемая собственнику капитала, за использование средств в течение определенного времени, называется ссудным процентом.

Ссудный процент бывает номинальный (в денежных единицах по текущему курсу), реальный (с поправкой на инфляцию). Именно реальная ставка определяет принятие решений о целесообразности (или нецелесообразности) инвестиций Факторы, определяющие уровень ставки ссудного процента: степень риска (выше при больших рисках), срок (выше для долгосрочного периода), размер (выше не небольшой заем), налогообложение. Ставка ссудного процента определяет уровень инвестиционной активности (низкие процентные ставки увеличивают инвестирование, что расширяет производство).

Ставка ссудного процента как цена капитала-фактора зависит от спроса и предложения заемных средств. Спрос на заемные средства зависит от выгодности предпринимательских инвестиций, размеров потребительского спроса на кредит и спроса со стороны государства, организаций и учреждений.

Инвестирование – процесс создания или пополнения капитала. Валовые инвестиции (Ig) – общее увеличение капитала (включается амортизация (A)). Чистые инвестиции (In), In=Ig –A.

Если In имеет положительное значение, то производство расширяется. Если In A – производство сокращается. Если In=0 – простое воспроизводство.

Активизация инвестирования: норма дохода должна превышать норму ссудного процента. Процентная ставка является минимумом рентабельности инвестиционных проектов. Следует сравнивать ожидаемый уровень дохода на капитал с текущей рыночной ставкой процента по ссудам.

Если ожидаемый уровень дохода не превышает ставки процента, такой процент инвестиций не признается обоснованным (рентабельным).

Норма ссудного процента – отношение дохода на капитал, предоставленного в ссуду, к самому размеру ссужаемого капитала, выраженные в процентах.

Чистая производительность капитала - это ежегодный процент дохода инвестора при использовании денег на капиталовложение. Обоснование эффективности инвестиционных проектов:

1. Сравнение уровня дохода на капитал с процентной ставкой:

- если средства со стороны - проценты являются внешними издержками (чем выше ставка процента, тем меньше окупаемых инвестиционных проектов);

- если собственные средства – процент является внутренними издержками (упущенная выгода).

Чем выше ставка процента, тем больше соблазн положить деньги в банк и отказаться от инвестиций.

2. Метод дисконтирования:

Дисконтирование (как и процент) показывает эффективность инвестирования. Это метод приведения будущих расходов к текущему времени, т.е. определение величины чистой производительности капитала. Это вычисление сегодняшнего аналога суммы денег, которая выплачивается через определенный срок (и) или при существующей ставки ссудного кредита.

Текущая дисконтированная (приведенная) стоимость (Present Value - Vp) – это нынешняя стоимость 1 рубля, выплаченного через определенный период времени.

Если этот период равен одному году, Vp=1/(1+i). Для n лет Vp=1/(1+i)n.

Пример: сегодня инвестируем X долл., чтобы получить в будущем через год 100 долл., при 10% процентной ставке или 0,1 в год.

Х долл. = 100долл./(1+0,1), и в итоге X=91 долл. При ставке 10%, стоимость инвестиций в будущем году будет равна сегодняшней величине инвестиций плюс процент.

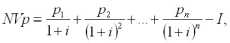

Оценка будущих доходов играет важную роль при принятии решений по инвестициям. Для этого используют понятие чистой дисконтированной стоимости (Net Present Value - NVp):

где I – инвестиции, pn – прибыль, получаемая в n-м году, i – норма дисконта (норма приведения затрат к единому моменту времени).

Норма дисконта (i) может быть ставкой процента или какой-либо другой ставкой. Иногда целесообразно рассматривать норму дисконта как альтернативные издержки вложений в основной капитал.

Величина чистой дисконтированной стоимости должна быть больше нуля: NVp 0. С экономической точки зрения это означает, что приведенная стоимость, ожидаемая от инвестиций, больше, чем величина произведенных инвестиций.

Следовательно, необходимо инвестировать тогда и только тогда, когда ожидаемые доходы будут выше, чем издержки, связанные с инвестициями.

Предельная эффективность капитала - это отношение между ожидаемым доходом от дополнительной единицы данного вида капитального имущества и ценой производства этой единицы. По мере увеличения инвестиций их предельная эффективность уменьшается (ожидаемый доход падает с ростом предложения или из-за роста цены предлагаемых ресурсов).

Пример: строительство моста с предельной эффективностью 10% не будет начато, пока рыночная норма процента составляет 11%.

Если кривая спроса на капитал имеет нисходящий характер (закон убывающей доходности), то кривая предложения – восходящий (закон возрастания альтернативных издержек). Совмещение DK и SK есть процент (ie) как свVеобразная равновесная цена.

8.4. Рынок природных ресурсов. Рентные отношения.

Рентные отношения – это отношения по поводу ценообразования и распределения доходов от использования земли, ее ископаемых ресурсов и недвижимости.

Ограниченность земли вызывает рентные отношения, порождающие особый доход (ренту). Рента – денежная сумма, выплачиваемая за пользование ресурсами в течение определенного времени.

Под земельной рентой подразумевается цена, которую платит арендатор земельного участка его собственнику за возможность производительного использования и получения прибыли.

Земля приносит ее собственнику ренту потому, что ее предложение неэластично. Графически кривая предложения земли изображается вертикальной линией.

Экономическая рента определяется соотношением спроса и предложения на рынке землепользования. Земельный собственник, заинтересованный в максимизации дохода, будет предоставлять землю фирмам практически за любую плату. Даже если эта плата мала, ему выгоднее отдать в аренду всю имеющуюся площадь, так как в противном случае с невостребованных участков он вообще не будет получать дохода.

Конкретный размер земельной ренты определяется только спросом на землю, а, следовательно, уровнем цен тех товаров, которые производятся с использованием земельных ресурсов.

Рента бывает:

- Чистая экономическая (доход, в зависимости от ограниченности природных ресурсов). Земельная рента – частный случай.

- Дифференциальная (доход, в зависимости от качества природных ресурсов)

Дифференциальная рента – это доход, получаемый в результате использования ресурсов с неэластичным предложением и с высокий производительностью.

Если землевладелец продает землю, то ее цена определяется на рынке товара земля. В самом простом случае при банковской ставке процента i цена земли PT будет определяться по формуле PT=(r/i)100%, где r – рента.

Экономически это означает, что, продав единицу земельной площади за цену PT, землевладелец будет иметь доход с полученной суммы в виде банковского процента такой же, как он имел бы с земли в виде ренты.

На рисунке представлены результаты использования трех земельных участков различного плодородия в условиях совершенной конкуренции (линии спроса на продукцию каждого производителя сельскохозяйственной продукции абсолютно эластичны).

а) б) в)

Как следует из данного рисунка, на участке a, характеризующемся самыми низкими средними издержками (ATC), будет получена максимальная дифференциальная рента, соответствующая площади заштрихованного прямоугольника. Несколько меньшая дифференциальная рента будет получена на участке б, где ATC выше, сем на участке a. И, наконец, на участке в дифференциальная рента будет нулевой; производителю удастся лишь возместить свои издержки, в том числе и нормальную прибыль.

Причины появления: ограниченное предложение земли (неэластичность), качественная неоднородность, географической положение и т.д. Цены на сельхозпродукцию удерживаются на уровне прибыльности на худших по качеству участках. А доход получается на лучших – это форма дифференциальной земельной ренты (анализ ATC и MC, если они равны, дифрента нулевая).

Рента для арендатора – плата за землю, для землевладельца – доход на капитал, вложенный в землю, для общества – дань, выплачиваемая земельными собственниками.

Цена земли – суммарная величина всех будущих арендных платежей, которые, как ожидается, может принести конкретный земельный участок. Поэтому цена земли – дисконтированная стоимость будущей земельной ренты.

PT=R/(1+i)t, где R – годовая рента с участка, i – рыночная ставка процента.

Цена на землю определяется спросом на нее: сельскохозяйственным (зависит от спроса на продовольствие) и несельскохозяйственным (для строительства, инфраструктуры и т. д.). Совокупный спрос на землю состоит из суммы общих спросов. Кривые имеют отрицательный наклон (закон убывающей отдачи, но кривая сельскохозяйственного спроса будет более эластичной).

Арендная плата определяет рыночную цену земли. Она состоит из ренты, амортизации на содержание и процента на вложенный капитал. Арендная плата растет, т.к. улучшается инфраструктура.

Государственная политика в аграрной сфере:

- Поддержание цен сельхозпроизводителей через субсидии, госзаймы.

2. Борьба с излишками сельхозпродукции.

- Тема 10. Основные макроэкономические показатели.

- Неправильное ценообразование.

- Тема 11. Макроэкономическое равновесие.

- Тема 12. Цикличность рыночной экономики.

- Линия сбережений и инвестиций (изъятий и инъекций).