ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

Обычно в западных странах ЦБ увеличивает кредиты коммерческим банкам в периоды циклических сжатий и депрессий. Это поощряет банки к увеличению ссуд клиентам. При предоставлении кредитов коммерческим банкам ЦБ применяет процентную ставку, которую называют дисконтной.

Дисконтная ставка ставка процента, которую назначает ЦБ за кредиты, предоставляемые частным финансовым институтам. В практике западных стран доля кредитов ЦБ частным банкам в балансе ЦБ обычно очень невелика. Такие кредиты играют роль в чрезвычайных случаях (например, во время кризиса фондовой биржи в США в октябре 1987 г.). Зато регулярную и важнейшую роль играет сама дисконтная ставка.

Она как бы объявляет обществу (бизнесу) о намерениях ЦБ. Например, если коммерческие банки предоставляют ссуды за 8% а ЦБ нужно понизить ставку процента, с тем чтобы помочь экономическому подъему, он может объявить о понижении дисконтной ставки до 7%. В этом случае частные и могут занять деньги у ЦБ по более низкой ставке и ссудить их частным банкам по более высокой ставке.

Но будет временным, краткосрочным явлением, на смену которому придет выравнивание ставок процента под уровень дисконтной ставки. Таким образом, объявление новой дисконтной ставки первоначально как индикатора целей ЦБ наводить расширительную или ограничительную денежную политику, затем приводит к тому, что под этот индикатор подравнивается с присущими отклонениями все множество процентных ставок на различные виды активов.

Обычно изменения дисконтной ставки подкрепляются энергичными действиями на открытом рынке, что оказывает весьма существенное воздействие на общую величину чистых ободных резервов в банковской системе в целом (т. е. избыточных резервов минус резервы, полученные взаймы у ЦБ). Эта величина указывает на способность коммерческих банков создавать дополнительный объем банковских денег. Если величина свободных резервов меньше установленного законом уровня, то банковская система должна сократить объем ссуд и депозитов. Если эта величина выше такого уровня, то банковская система может увеличивать объем ссуд и депозитов.

Когда величина свободных резервов снижается, то ставка процента на ресурсы ЦБ растет, а вместе с ней растут и другие ставки процента.

В силу некоторых исторических причин ставка процента на ресурсы, занимаемые у ЦБ, получила название дисконтной в США. В ряде других западных стран ее часто называют банковской ставкой. Изменение дисконтной, или банковской, ставки оказывает существенное психологическое воздействие на финансовые рынки, поскольку информирует продавцов и покупателей о направлении денежно-кредитной политики ЦБ.

В западных странах, для того чтобы поддерживать более жесткую связь между ставкой и денежной массой, ЦБ используют так называемое моральное воздействие неофициальное требование к банкам об ограничении их потребностей в займах у ЦБ и о том, чтобы они следовали объявленной политике ЦБ.

ЦБ имеет также немало иных, менее значительных способов контроля за денежной массой. ЦБ может осуществлять выборочную проверку кредитной деятельности коммерческих банков, как правило, с целью воздействия на распределение кредитов проверяемого банка. ЦБ также в большинстве стран пользуется правом регулирования кредитов, которые используются в операциях на рынках ценных бумаг.

Речь идет о том, что ЦБ может установить так называемые предельные потребности покупателей в заемных средствах, манипулируя величиной первой выплаты, которую покупатель делает за счет своих, т. е. незаемных, ресурсов.

§ 124. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА Таким образом, у ЦБ имеется немало сильных инструментов воздействия на денежную массу и, следовательно, проведения дискреционной денежно-кредитной политики. ЦБ нуждается именно во множестве таких инструментов, так как реакция любого отдельного коммерческого банка на те или иные отдельные изменения чаще всего непредсказуема.

Коммерческие банки варьируют величиной своих избыточных резервов в соответствии с собственными оценками ситуаций, следуя которым увеличивают или сокращают объемы ссуд и депозитов. В целом мы знаем, как по мере роста ставок процента банк увеличивает эти объемы, что приводит к росту денежной массы. Но мы знаем также, что ЦБ может изменять соотношения между денежной массой и процентными ставками, используя операции на открытом рынке, изменяя норму обязательных резервов и изменяя политику кредитования коммерческих банков.

Установление денежной политики процесс, в котором ЦБ определяет, как и до какого предела он будет контролировать величину предложения денег (денежную массу).

23-1

Цели этой политики включают достижение успехов в осуществлении макроэкономической трилогии: стабильного ценового уровня одновременно с полной занятостью и устойчивым экономическим ростом. Среди этих трех целей главной для ЦБ является обеспечение стабильного ценового уровня. Все три цели часто называют переменными политики, т. е. конечными целями политики.

Совершенно очевидно, что ЦБ не может прямо контролировать эти переменные. То, что ЦБ в состоянии контролировать, называют инструментами политики. Таким образом, ЦБ не может контролировать реальный ВНП и ценовой уровень (поведение которых и является суммой трех упомянутых целей), но зато способен контролировать денежную массу или ставку процента. Денежная масса и ставка процента воздействуют на совокупный спрос, но характер этого воздействия определяется положением кривой SRAS, которая, естественно, находится вне контроля ЦБ.

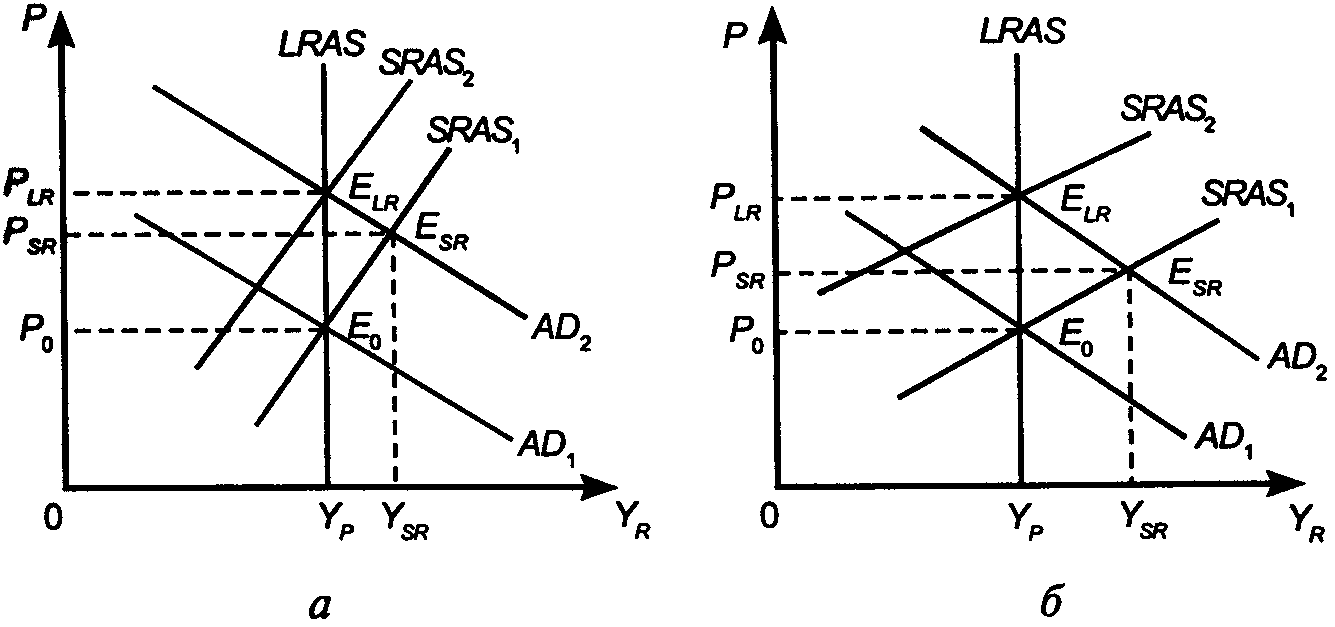

23-1 показывает нам воздействие, которое рост денежной массы оказывает на совокупный спрос. В обеих частях 23-1 экономика первоначально находится в точке Е0 в состоянии полной занятости, когда начатая ЦБ расширительная денежно-кредитная политика начинает увеличивать совокупный спрос. Кривая AD1 сдвигается на AD2 а точка равновесия с Е0 на Еsr.

В обоих случаях происходит краткосрочное увеличение ВНП и возникает инфляционный разрыв ВНП. Но распределение случившегося увеличения между реальным ВНП (YR) и ценовым уровнем (Р) оказывается различным. На 23-1, а наибольшее увеличение пришлось на P1, а на 23-1, б больше увеличился Y. Это различие следствие разного наклона кривой SRAS.

Чем более пологой является кривая SRAS (рис 23-1, б), тем большим оказывается рост номинального Y, выразившийся в росте реального ВНП (YR), и меньшим рост Р. Таким образом, при равном увеличении совокупного спроса рост YR относительно больше в случае б, а рост Р больше в случае о. Поэтому в краткосрочном плане ЦБ не может контролировать то, как рост номинального ВНП будет распределен между ростом Р и ростом YR.

Однако в долгосрочном периоде различий между а и б нет. Как мы видим из обеих частей 23-1, процесс автоматической перестройки экономики, который должен преодолеть возникший инфляционный разрыв, заставит кривую SRAS1 сдвинуться на SRAS2. Точка равновесия в обоих случаях переместится с ESR на ELR. Поэтому в долгосрочном периоде наклон кривой SRAS не имеет значения.

Но в долгосрочном периоде все воздействие увеличивания совокупного спроса отразится только в росте Р (вспомним точку зрения классиков). Из этого следует, что денежно-кредитная политика, направленная на стимулирование экономического роста в краткосрочном периоде, в долгосрочном периоде неизбежно приведет к росту ценового уровня.

Помимо того что денежно-кредитная политика испытывает неопределенное воздействие наклона кривой SRAS, на ее результаты влияют и другие факторы. Во-первых, сам постоянный процесс реального экономического роста (т. е. постоянное смещение кривой LRAS вправо) создает для ЦБ цель, напоминающую движущуюся мишень, где одинаково опасны и «перелет» и «недолет». Во-вторых, периодически происходящие шоки предложения (как и всплески неденежного спроса) сами по себе воздействуют и на Р, и на YR. В-третьих, для ЦБ и других экономических ведомств, отвезших за макроэкономическую политику, огромные трудности создают лаги в поступлении необходимой информации.

Любая информация о макроэкономическом состоянии приходит с опозданием даже в странах, где государственная статистическая служба работает четко. Например, в США опаздывание данных о потребительских ценах составляет один месяц, а данных о дефляторе ВНП три месяца. Данные о номинальном и реальном ВНП в норме дают картину шестимесячной давности. Наконец, российские условия отличаются огромной долей «теневой» экономики, информации о которой вообще нет. Поэтому денежно-кредитная политика определяется на основе несовершенной информации.

Это вынуждает ЦБ многих стран полагаться на промежуточные цели политики переменные, которые служат своего рода наводкой к целям политики ЦБ и которые, будучи близко связаны с переменными политики, обеспечены более доступной и своевременной информацией. К числу таких переменных, применяемых наиболее часто, относятся ставка процента и денежная масса.

ЦБ может контролировать объем резервов во всей банковской системе, контролируя денежную базу объем всех «банковских резервов плюс наличность у населения и фирм (т. е. так называемые «деньги повышенной эффективности»). Денежный мультипликатор, применяемый к денежной базе, создает денежную массу.

- КОНТРОЛЬ ЗА СТАВКОЙ ПРОЦЕНТА

- ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

- ТЕМА 25. КОНКУРЕНТНЫЙ ВЫБОР МЕЖДУ ИНФЛЯЦИЕЙ И БЕЗРАБОТИЦЕЙ

- ПРОБЛЕМЫ НЕОЖИДАЕМОЙ И ОЖИДАЕМОЙ ИНФЛЯЦИИ

- В долгосрочном периоде зарплата изменяется.